MTU-Aktie: Triebwerkhersteller legt Rekordbilanz vor – Anleger reagieren verhalten

Für Triebwerksbauer MTU war 2018 ein voller Erfolg. Trotz der Verzögerungen bei Airbus-Mittelstreckenjets konnte das Münchner Unternehmen ein Rekordjahr verbuchen. Nachdem MTU-Chef Reiner Winkler seine Ziele für Umsatz und Gewinn bereits zweimal angehoben hatte, übertraf das Unternehmen nun auch diese Marken und die Erwartungen von Analysten. Die Dividende will Winkler kräftig erhöhen und fasst für 2019 weitere Steigerungen bei Umsatz und Gewinn ins Auge. Wegen einer veränderten Verbuchung von Wartungsaufträgen dürfte das Umsatzplus aber nicht so stark ausfallen wie im abgelaufenen Jahr.

Bilanz kann sich sehen lassen

MTU konnte den Umsatz im abgelaufenen Jahr um 17 Prozent auf fast 4,6 Milliarden Euro steigern, wie der Triebwerkshersteller am Mittwoch in München mitteilte. Damit übertraf das Unternehmen klar sein eigenes Ziel. Der operative Gewinn (bereinigtes Ebit) wuchs ebenfalls um 17 Prozent auf 671 Millionen Euro, nachdem der Vorstand zuletzt 660 Millionen Euro angepeilt hatte. Der Nettogewinn legte um gut ein Viertel auf 453 Millionen Euro zu.

Dividende wird erhöht

Die Aktionäre können sich nun auf eine von 2,30 auf 2,85 Euro je Aktie erhöhte Dividende freuen. Zwar hatte die MTU-Spitze bereits früher eine Anhebung in Aussicht gestellt. Jetzt fällt die Ausschüttung aber noch höher aus als von Analysten im Schnitt erwartet.

Anleger honorieren die gute Bilanz nicht

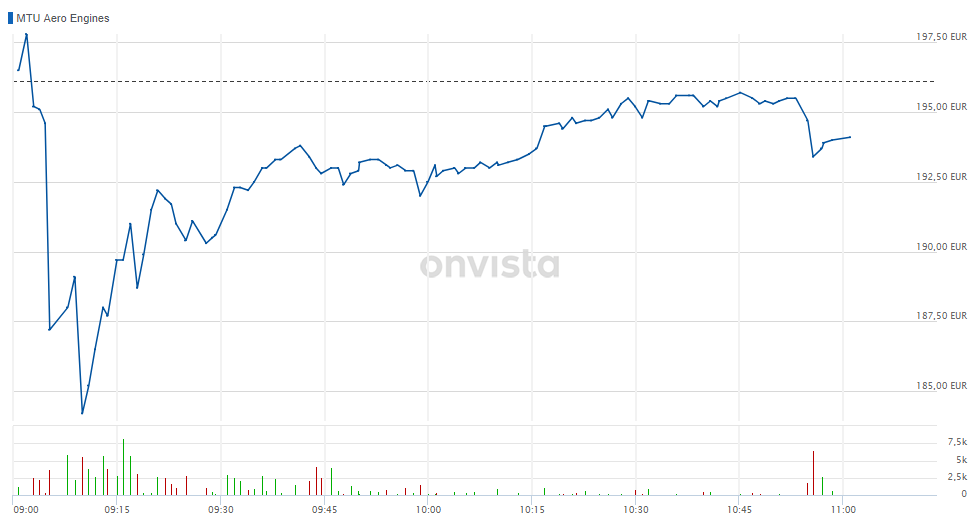

Auf den Aktienkurs wirkte sich die Mitteilung des Konzerns am Mittwoch eher verhalten aus. Nachdem das Wertpapier im vorbörslichen Handel noch plus machen konnte, verlor es kurz nach Handelsbeginn 2,75 Prozent an Wert auf 190,70 Euro. Im weiteren Handelsverlauf konnte die Aktie wieder an Boden gut machen und liegt derzeit bei minus 0,5 Prozent auf 195,10 Euro.

MTU Tageschart (Xetra)

MTU Tageschart (Xetra)Die Entwicklung des freien Geldzuflusses habe enttäuscht, schrieb JPMorgan-Analyst David Perry in einer Ersteinschätzung. „Wir schauen eher auf die mittel- bis langfristige Kursentwicklung“, kommentierte Winkler am Morgen die Börsenreaktion.

Getriebefan-Triebwerk - Verkaufsschlager und Problemkind

Das Unternehmen erntet inzwischen die Früchte seiner Investitionen aus früheren Jahren. Vor allem das Getriebefan-Triebwerk, das den Airbus-Mittelstreckenjet A320neo, den ursprünglich von Bombardier entwickelten Airbus A220 und die neuen Embraer-E2-Jets antreibt, erweist sich als Verkaufsschlager. MTU ist bei dem Projekt Partner des US-Triebwerksbauers Pratt & Whitney, einer Tochter des Mischkonzerns United Technologies. Zudem betreibt MTU in München eine eigene Endfertigungslinie für das Triebwerk.

Allerdings sorgt der Getriebefan seit inzwischen mehr als drei Jahren immer wieder für Negativschlagzeilen. Von Hitze- und Software-Problemen bis hin zu fehlerhaften Dichtungen reichten die Mängel. Die Dichtungen führten sogar zu vorübergehenden Flugverboten für mehrere Airbus-Jets und einem vorübergehenden Auslieferungsstopp. Wegen der Triebwerksbauer und eigener Schwierigkeiten geriet auch Airbus bei seinen Lieferplänen wiederholt in Verzug.

MTU ist an Entwicklung und Bau von Triebwerken etwa auch für Boeings Langstreckenjet 787 „Dreamliner“, die modernisierte Boeing 777-X und den Kampfjet Eurofighter beteiligt. Auch viele Exemplare des weltgrößten Passagierjets A380 werden von Triebwerken mit MTU-Beteiligung angetrieben. Airbus hatte vergangene Woche bekanntgegeben, die Produktion der A380 wegen fehlender Nachfrage im Jahr 2021 einzustellen.

Scheinbar niedrige Umsatzprognose durch Buchhaltungseffekt

Die MTU-Führung sieht sich bei ihren Zukunftsplänen allerdings von den gut laufenden Triebwerkstypen beflügelt. Für das laufende Jahr peilen Winkler und Finanzchef Peter Kameritsch eine Umsatzsteigerung um rund drei Prozent auf 4,7 Milliarden Euro an. Der vergleichsweise geringe Anstieg liegt dem Unternehmen zufolge allerdings allein an einem Buchhaltungseffekt. Da bestimmte Wartungsaufträge für ein Gemeinschaftsunternehmen in China nicht mehr über die Wartungstochter MTU Hannover gebucht werden, fallen rund 300 Millionen Euro aus dem Konzernumsatz heraus.

Weil der Gewinn aus diesen Aufträgen aber auch künftig im operativen Gewinn enthalten ist, soll die bereinigte Ebit-Marge von zuletzt 14,7 Prozent auf 15,5 Prozent zulegen. Gemessen am Umsatzziel von 4,7 Milliarden Euro entspricht dies einem operativen Gewinn von gut 728 Millionen Euro und damit in etwa so viel wie von Analysten erwartet. Der bereinigte Nettogewinn soll dem Vorstand zufolge im gleichen Maß steigen.

(Onvista/dpa-AFX)

DAS WICHTIGSTE DER BÖRSENWOCHE – IMMER FREITAGS PER E-MAIL

Zum Wochenende die Top Nachrichten und Analysen der Börsenwoche!

Titelfoto: Sergey Kohl/Shutterstock.com