Analyse: Wasserstoff- oder Flüssiggas-Aktie? - Wie wäre es mit viel Gutem aus beiden Welten!

Das Wasserstoff auf dem Weg in eine emissionsfreie Zukunft unabdingbar ist, dass ist an der Börse schon im Jahr 2020 gespielt worden. Unterstützt von zahlreichen Fördertöpfen die von Politikern weltweit gefordert und gefüllt worden sind, erfreuten sich Plug Power, Nel oder ITM Power einer großen Beliebtheit. Plug Power zum Beispiel wurde in gerade einmal einem Jahr zu einem "Tenbagger" - der Traum eines jeden Anlegers. Allerdings kam nach dem großen Aufstieg der Branche auch der große Fall. Auf einmal wurde vielen Anleger klar, dass die Bewertungen zu hoch waren für Unternehmen, die noch einen weiten Weg bis zur Profitabilität vor sich haben.

Kurssturz vorprogrammiert

Da neben dem Umsatz auch die Verluste bei vielen Unternehmen größer wurden, stiegen die Zweifel der Anleger und die Highflyer der Branche mussten Kursverluste von 50 bis 80 Prozent hinnehmen. Die Tatsache, dass Wasserstoff auch in Zukunft eine entscheidende Rolle spielen wird, ist aber geblieben. Allerdings sind die Anleger vorsichtiger geworden und verzeihen nicht mehr so schnell, wenn die Zahlen nicht passen. ITM Power hat das erst diese Woche zu spüren bekommen. Nach den Zahlen für das zweite Quartal brach die Aktie um mehr als ein Viertel ein. Nur den Umsatz zu steigern, ist den Anlegern mittlerweile zu wenig.

Nicht nur ITM Power musste unter seinen Zahlen leiden, auch die börsennotierte Konkurrenz bekam die verfehlten Zahlen des britischen Wasserstoff-Experten zu spüren. Schlagartig wurde den Anlegern wieder bewusst, welches Risiko bei vielen Werten aus der Branche schlummert und einige waren nicht mehr bereit es zu tragen. Zumindest bei den eher kleinen Playern.

LNG - Flüssiggas aktuell die bessere Wahl?

Seit dem Angriff Russlands auf die Ukraine ist "Liquefied Natural Gas" - kurz LNG - einer der großen Hoffnungsträger für viele europäische Länder, um die Gas-Abhängigkeit von russischem Gas zu verringern. In einer ersten Welle haben davon vor allen Dingen die börsennotierten Konzerne profitiert, die LNG in großen Tankern über die Weltmeere transportieren. Nach dem ersten Hype scheinen die Anleger allerdings auch hier wieder vorsichtiger geworden zu sein. Wie zum Beispiel der Chart des australischen Vertreters der Branche zeigt.

Auch der Chart von Dynagas lädt Anleger nicht gerade zum Einsteigen ein. Die Reederei betreibt eine Flotte mit sechs LNG-Tankern, die langfristig verchartert werden. Zuletzt hat sich Deutschland zwei davon gesichert. Trotzdem schlägt sich die höhere Nachfrage nach LNG noch nicht wirklich in den Zahlen nieder, wie der Bericht für das erste Quartal verdeutlicht. Da die Frachtraten immer mit etwas Verzug anziehen sollten mutige Anleger bei Dynagas auf jeden Fall die Zahlen für das 1. Halbjahr abwarten bevor sie die Aktie chartern.

Etwas einladender sieht da schon der Kurs von Flex LNG aus. Allerdings lässt sich hier ein etwas dickeres Haar in der Suppe finden. Sowohl der Vorstandsvorsitzende als auch der Finanzvorstand haben Anfang der Woche eigene Aktien verkauft. Zusammen im Wert von 3 Millionen Dollar. Da können Anleger auch schon etwas ins grübeln kommen.

Ein LNG Produzent gefällig?

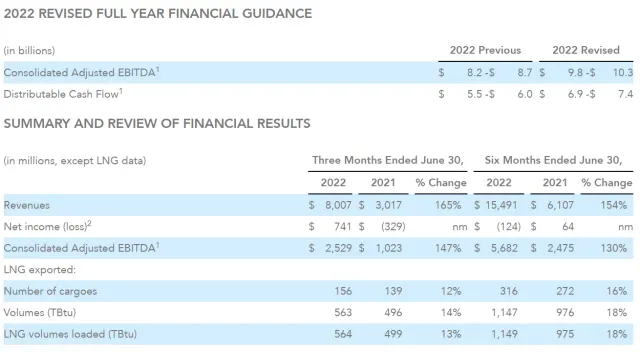

Cheniere Energy sitzt in Texas und ist nach eigenen Angaben der größte LNG-Produzent in den USA. Wer die Pressemitteilung für das Halbjahresergebnis genauer durchforstet, der stößt auf einen sehr interessanten Satz für die Zukunft von Cheniere.

Seit dem 31. März 2022 haben Cheniere und seine Tochtergesellschaften neue langfristige Verträge unterzeichnet, die bis 2050 insgesamt etwa 140 Millionen Tonnen LNG umfassen:

Die Zahlen für das erste Halbjahr zeigen bereits, dass es mehr als gut läuft für den Produzenten von Flüssiggas. Im zweiten Quartal wurde aus einem Minus vor Jahresfrist ein ansehnlicher Gewinn. Zudem hob Cheniere auch die Prognose für das ajusted EBITDA deutlich an.

Seit Jahresanfang hat das Papier von Cheniere rund 70 Prozent an Wert gewonnen. Mit einer Marktkapitalisierung von rund 44 Milliarden Dollar ist der Produzent von Flüssiggas trotz des Kursanstieges kein Riese. Das geschätzte KGV für das kommende Jahr liegt bei 10, was auch für ein Investment sprechen würde. Insgesamt klingt alles gut. Wäre da nicht das "böse" Wort Fracking. Auch in den USA ist die Fördermethode umstritten. So kann es immer wieder zu Gegenwind aus der Politik kommen. Allerdings dürfte es angesichts der Angebotsknappheit von Gas aktuell nur ein laues Lüftchen sein. Anleger sollten sich dieses Risikos allerdings bewusst sein.

Ist die goldene Mitte der richtige Weg?

Wir haben ein Blick auf die Wasserstoff- und LNG-Produzenten geworfen und geschaut, wer LNG von A nach B bringt. Hier sind die Kursmöglichkeiten wahrscheinlich noch nicht ausgeschöpft, aber auch mit gewissen Risiken verbunden. Es gibt aber auch Aktien die vom Boom zum Wasserstoff und Flüssiggas profitieren. Positioniert sind sie in etwa zwischen den bisher angeschauten Aktien. Infrastruktur-Player die dafür sorgen, dass LNG oder auch Wasserstoff überhaupt von A nach B transportiert werden können. Eins davon ist Chart Industries.

Kryogene Prozesstechnologien und -anlagen

Die Überschrift dürfte zunächst einmal Fragezeichen aufwerfen. Kryogen setzt sich aus dem griechischen Wort Kyros - „Frost, Eis“ und dem lateinischen Wort generare - „zeugen, erschaffen“ zusammen. Es ist ein Begriff für Stoffe, Prozesse und Eigenschaften im Zusammenhang mit extrem niedrigen Temperaturen. Also genau die kalten Temperaturen, die gebraucht werden, um Gas und Wasserstoff zu verflüssigen. Darauf hat sich Chart Industries spezialisiert und bietet ganzheitliche Lösungen an, die Transportmöglichkeiten und Lagerung in speziellen Tanks beinhaltet. Das Know-How von Chart Industries hat sich auch schon Plug Power zu nutze gemacht und ist eine Partnerschaft mit Chart eingegangen, um Wasserstoff zu verflüssigen.

Nicht nur Wasserstoff und LNG

Chart Industries hat nicht nur Wasserstoff und LNG im Auge, der amerikanische Konzern denkt noch ein wenig weiter. „Carbon capture and storage“ (kurz CCS), die Abscheidung und Speicherung von Kohlenstoffdioxid auf dem Meeresgrund, gehört auch zu den Diensten, welche die Amerikaner anbieten. Das Verfahren könnte in den kommenden Jahren immer mehr an Bedeutung gewinnen.

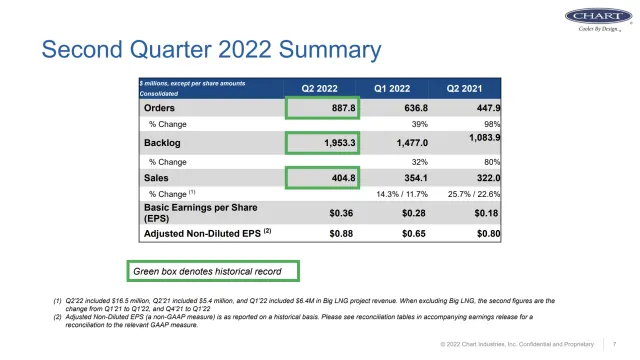

Volle Auftragsbücher und Rekorde

Das Chart Industries einer aussichtsreichen Zukunft entgegensteuert, dass zeigen die Zahlen für das zweite Quartal. Das Umsatzwachstum von rund 25 Prozent gegenüber dem Vorjahreszeitraum auf fast 405 Millionen Dollar ist schon gut, lässt aber nicht so stark aufhorchen. Viel besser sieht es da bei den Aufträgen aus. Die konnten im Vergleich zum Vorjahr nahezu verdoppelt werden, was ein neuer Rekordanstieg für Chart Industries ist. Unterm Strich wurde das Ergebnis je Aktie um 10 Prozent auf 88 Cent gesteigert.

Analysten sind begeistert

Erst heute hat Goldman Sachs die Aktie von "Halten" auf "Kaufen" hochgestuft. Die Experten der US-Investmentbank rechnen damit, dass Chart Industries besonders im Geschäftsfeld LNG noch einige Aufträge einfahren wird. Das würde bedeuten der aktuelle Rekordauftragsbestand würde in der Zukunft weiter erhöht werden. Das neue Kursziel von Goldman liegt seit heute bei 259 Dollar.

Aktie eine gute Beimischung für das Depot

Reine Wasserstoff- oder LNG-Player bieten sicherlich auch gute Chancen. Hier wären Plug Power als Anbieter von schlüsselfertigen Lösungen, Siemens Energy im Bereich Elektrolyseure und Cheniere als Produzent von LNG zu nennen. Allerdings sind die Titel aktuell nur für Anleger mit sehr starken Nerven geeignet.

Anleger, die es etwas konservativer mögen und das Thema Wasserstoff und LNG trotzdem im Depot spielen möchten, die sind aktuell bei dem Wert Chart Industries sehr gut aufgehoben. Die Aussichten für das Papier sind gut und die Auftragsbücher voll. Auf den ersten Blick hört sich ein geschätztes KGV von 170 für das laufende Jahr zwar erst einmal abschreckend an, aufgrund der starken Wachstums soll es aber schon laut den Schätzungen 2023 auf rund 30 fallen.

Daher finde ich, dass Chart Industries eine aussichtsreiche Beimischung im Depot ist. Daher sollten Anleger sich die Aktie an schwachen Tagen besonders genau anschauen. Trotz der turbulenten Zeiten an den Märkten ist die Aktie auf dem Weg zu einem neuen Allzeithoch.