Endet der Bitcoin-Vierjahreszyklus? Diese vier Punkte deuten darauf hin

Halving allein erklärt nicht mehr die großen Rallys. Makrofaktoren, Zinswenden und die wachsende Rolle institutioneller Anleger dominieren den Markt. Der Bitcoin-Vierjahreszyklus könnte sich als Mythos entpuppen – und 2025 auf die Probe gestellt werden.

Alexander Mayer

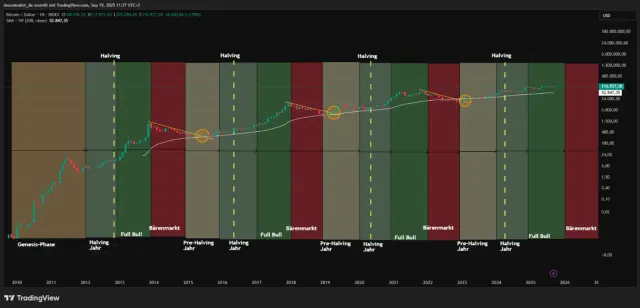

Seit mehr als einem Jahrzehnt gilt der Bitcoin-Vierjahreszyklus als Taktgeber des Kryptomarkts. Alle 210.000 Blöcke halbiert sich die Belohnung für Miner – das sogenannte Halving. In der Vergangenheit folgte darauf ein Bullenmarkt, der Bitcoin zu immer neuen Rekorden trieb: 2013, 2017, 2021. Doch inzwischen wächst die Zahl der Stimmen, die den klassischen Zyklus für überholt halten.

Das spricht gegen den Vierjahreszyklus

Korrelation ist nicht Kausalität: Ja, die Rallys nach den Halvings sind historisch belegt. Aber: Nicht nur die Angebotsverknappung erklärt die Preisexplosionen. Faktoren wie globale Liquidität, geldpolitische Antworten auf Krisen oder die wachsende institutionelle Adaption spielen eine mindestens ebenso große Rolle.

Abnehmende Bedeutung der Miner-Rewards: Seit dem letzten Halving in 2024 bringt das Erzeugen eines Blocks eine Blockbelohnung von nur noch 3,125 Bitcoin. Damit liegt die jährliche Inflationsrate des Netzwerks bei nur noch knapp über einem Prozent – praktisch bedeutungslos im Vergleich zum riesigen Umlaufbestand. Ein echter Angebotsschock? Wohl eher nicht mehr.

Selbst erfüllende Prophezeiung: Der Zyklus könnte schlicht ein Narrativ sein, das sich selbst trägt: Anleger erwarten nach dem Halving steigende Kurse, investieren – und lösen so die Bewegung aus. Sollte das Vertrauen in dieses Narrativ irgendwann kippen, könnte der Effekt ausbleiben.

Makrofaktoren: Dazu kommen Makrofaktoren wie Geld- und Zinspolitik, die zuletzt viel stärker wirkten als das Halving. Die Nullzinsen und Konjunkturprogramme 2020/21 haben die Rally befeuert. Umgekehrt hat die straffe Geldpolitik 2022 den Bärenmarkt geprägt. Zudem verändert die Professionalisierung durch ETFs und institutionelle Investoren den Markt. Je stärker Bitcoin in das traditionelle Finanzsystem eingebettet ist, desto weniger Einfluss dürfte das krypto-interne Vierjahresmuster haben.

Das Halving im richtigen Kontext sehen

Bitcoin entstand als direkte Antwort auf die Finanzkrise 2008 – ein wichtiger Koordinatenpunkt für die globalen Finanzmärkte, da die Finanzwelt im Zuge der gigantischen Rettungsaktionen der Zentralbanken in dieser Zeit „auf Null gesetzt“ wurde. Nullzinsen und massive Liquiditätseinspritzungen waren die Folge und haben einen globalen Liquiditätszyklus in Gang gesetzt, der sich stark an den Refinanzierungszyklen der globalen Kreditmärkte orientiert. In einem Zeitraum von drei bis fünf Jahren muss regelmäßig ein großer Teil von Privat-, Unternehmens- und Staatskrediten refinanziert werden.

Da die weltweite Schuldenlast kaum noch bedient werden kann und es in verschiedenen Sektoren immer wieder zu kritischen Situationen kommt (das bisher größte Beispiel war der US-Immobilienmarkt im Jahr 2008), müssen Zentralbanken regelmäßig mit neuer Liquidität antworten und halten so diesen Liquiditätszyklus am Laufen.

Bitcoin ist einer der größten Profiteure dieser Dynamik, da das digital limitierte Asset eine sich laufend ausweitende Geldmenge in sich aufsaugt. Der Halving-Zyklus läuft zeitlich synchron mit diesem Zyklus, im Jahr 2025 dürfte allerdings der erste maßgebliche Test stattfinden, ob der klassische Bitcoin-Vierjahreszyklus weiterhin Gültigkeit haben wird. Aufgrund der zögerlichen Haltung der Federal Reserve ist der aktuelle Liquiditätszyklus, der Anfang 2023 gestartet ist, im Verzug, auch wenn andere wichtige Wirtschaftszonen wie China oder Europa bereits in eine lockere Geldpolitik übergegangen sind.

Die Federal Reserve hält sich mit Zinssenkungen und direkten geldpolitischen Interventionen an den Märkten bisher sehr zurück, doch die aktuelle Situation der US-Schuldenkrise lässt wenig Spielraum dafür offen, dass die Fed noch lange an ihrem geldpolitischen Straffungspfad festhalten kann. In Bezug auf den Vierjahreszyklus liefert das jedoch den Spielraum, dass der bisherige Rhythmus gebrochen werden kann, sollte sich dieser Liquiditätszyklus noch bis über das Jahr 2025 hinaus erstrecken.

Denken Sie langfristig!

Warum die USA den Krypto-Markt für ihre Zwecke instrumentalisieren und warum eine gigantische neue Inflationswelle die Krypto-Kurse weiter aufblähen kann, erfahren Sie in der aktuellen Analyse auf decentralist.