Aktien zu kaufen kann sich auszahlen – gerade auch für Einsteiger per ETF. Wie und wo kaufe ich Aktien und was muss ich beim Aktien handeln beachten, um erfolgreich Geld anzulegen. Das ist das Thema dieses Ratgebers.

Aktien kaufen - gut zu wissen

- Für Einsteiger ist die Eröffnung eines Musterdepots empfehlenswert (kostenlos hier bei onvista). Damit können erste Erfahrungen beim Aktienhandel gesammelt werden, ohne ein finanzielles Risiko einzugehen.

- Aktien bieten Anlegern die Chance auf eine hohe Rendite. Neben Dividenden winken beim Aktienkauf auch Kursgewinne. Alles was es dazu braucht ist ein Depot. Gute Angebote bieten JustTrade* oder Scalable Capital*.

- Allerdings sind Aktien kein Selbstläufer. Ihr Kurs schwankt und das kann zu hohen Verlusten und im Extremfall auch zum Totalverlust führen.

- Wer sein Geld langfristig und gut gestreut in Aktien anlegt, reduziert das Risiko.

- Verluste aussitzen oder sich von Gefühlen leiten zu lassen, ist kein guter Ratgeber.

- Eine Möglichkeit, bequem und diversifiziert in den Aktienmarkt zu investieren, stellen Aktienfonds und ETFs dar. Diese Variante bietet sich insbesondere für Anfänger an.

Um eine Aktie oder einen Aktien-ETF kaufen zu können, kommen ein paar Dinge auf dich zu:

✓ Du benötigst zunächst ein günstiges Depot (eine Auswahl erhältst du etwas weiter unten oder im großen Depot-Vergleich).

✓ Falls noch nicht passiert, lege spätestens jetzt deine Anlageziele fest und ermittle dein Budget.

✓ Überweise Geld auf das neue Depotkonto und installiere gegebenenfalls die App des Anbieters auf deinem Smartphone.

✓ Erst jetzt kannst du Aktien kaufen, ETF-Sparpläne einrichten oder sonstige Wertpapiere erstehen.

✓ Lege Kauf- und Verkauf-Limits fest, um sich möglichst nicht von Emotionen leiten zu lassen.

Aktien kaufen: Wie finde ich das richtige Depot?

Wer Aktien kaufen möchte sollte natürlich wissen, um welche Wertpapiere es sich dabei handelt und welche Chancen und Risiken sie im Vergleich zu anderen Anlagen, wie zum Beispiel einem Tagesgeld oder Festgeld, bieten. Zwingend braucht es für den Aktienhandel ein Wertpapierdepot.

Eine Aktie verbrieft ein Anteilsrecht an einem Unternehmen. Der Inhaber einer Aktie (Aktionär) ist Miteigentümer des Unternehmens.

Zu den besten Depot-Angeboten mit langfristig günstigen Ordergebühren (mindestens 13 Monate) zählen:

Werbung

Depots werden von Banken, Brokern oder Online-Brokern angeboten. Besonders günstig und bequem sind Online-Depots. Hier kannst du den Kauf und Verkauf von Aktien und anderen Wertpapieren selbständig und direkt über das Internet tätigen. Vom Antrag eines Depots bis zur Freigabe für den Handel kann es je nach Bank oder Broker bis zu drei Wochen dauern. Sobald das Depot freigeschaltet ist und Geld eingezahlt wurde, kann es losgehen.

Dazu einfach in die Ordermaske den Namen, die Wertpapierkennnummer oder die ISIN der gewünschten Aktie, die Stückzahl sowie gegebenenfalls ein Limit eingeben und mit einer TAN, eTAN oder PhotoTAN (Transaktionsnummer) bestätigen. Jetzt bist du Aktionär und kannst Käufe tätigen oder Aktienanteile verkaufen. Wer dagegen bei der Geldanlage in Aktien auf eine persönliche Beratung nicht verzichten möchte, sollte das Depot bei einer Filialbank eröffnen und die Order über seinen Berater platzieren lassen.

☞ Beachte: Vor Eröffnung eines Depots beziehungsweise vor Beginn des Handels solltest du dich über die dafür anfallenden Kosten informieren. Dazu zählen insbesondere die Depotgebühren, die Ordergebühren und das Börsenentgelt. Wie du ein Depot eröffnen und bei welchen Banken, Brokern und Online-Brokern du die besten und preisgünstigsten Depots findest, erfährst du in unserem Depot-Ratgeber.

Ganz konkret: Wie kaufe & verkaufe ich Aktien im Depot?

Wer noch nie eine Aktie gekauft hat, wird sich womöglich über die einzelnen Schritte wundern, bis tatsächlich der erste Aktienkauf vollzogen ist.

1. Wie bereits erwähnt, startet der Prozess mit der Auswahl und Beantragung eines Depots bei einer Bank oder einem Broker. Achte darauf, dass du gegebenenfalls zugehörige Apps zur Freischaltung einer TAN oder zum Trading selbst, installiert hast. Die meisten Anbieter zeigen den Kaufprozess einer Aktie auf ihrer Website oder in der App auf.

2. Ist diese Grundvoraussetzung geschafft, kannst du dennoch nicht zwangsläufig sofort loslegen. Denn: Einkaufen kann nur, wer ausreichend Geld im Depot zur Verfügung hat. In der Regel findet keine Abfrage eines Referenzkontos statt. Das bedeutet, dass du zunächst Geld auf das Depotkonto überweisen musst. Erst wenn dieses eingegangen ist, kannst du Aktien kaufen.

Ausnahme: Liegt das Depot beim gleichen Anbieter wie das Girokonto, kannst du wahrscheinlich sofort starten - in der Regel wird der Kaufbetrag direkt vom Girokonto abgebucht.

3. In den meisten Fällen wählst du die gewünschte Aktie über die Suche (Lupensymbol) aus. Am einfachsten ist das über den Namen des Unternehmens, zum Beispiel Apple, Deutsche Bank etc. Es kann sein, dass ein Unternehmen unterschiedliche Aktien anbietet, so zum Beispiel bei Volkswagen. Konkreter findest du die Wunschaktie über die zugehörigen Wertpapierkennziffern, der WKN oder der ISIN. Diese ist jedoch den meisten nicht ad hoc bekannt. Prüfe also genau, bevor du den nächsten Schritt machst.

4. Oft heißt der nun zu klickende Button "Kaufen" oder "Order" (falls angeboten, kann "Sparplan erstellen" an dieser Stelle auftauchen). Nun musst du die gewünschte Stückzahl angeben und oft wird unmittelbar die Gesamtsumme berechnet.

5. Je nach Broker kannst du jetzt unter verschiedenen Handelsplätzen wählen, meistens unter Angabe der aktuellen Kurse. Leider wird hier oft die Handelsplatzgebühr verschwiegen. Viele Neu-Aktionäre wundern sich dann über die hohen Kaufnebenkosten - mehr dazu im folgenden Kapitel.

💎 Tipp: Nutze die Möglichkeit, Limits zu setzen. Was ist dir die Aktie des Unternehmens X wert? Bilde dir zu dieser Frage eine Meinung und löse mit einer Limit-Order den Kauf automatisch aus. Diesen und weitere Order-Typen bieten viele Broker erst nach dem Klick auf den Kaufen-Button an. Parallel dazu verhält es sich im Verkaufsprozess.

Kaufpreise können sich fortwährend verändern und nicht selten wird ein Kaufkurs nur für wenige Sekunden angeboten. Lass dich an dieser Stelle nicht unter Druck setzen und agiere ganz gelassen und in Ruhe. Es handelt sich in der Regel nur um wenige Cent Preisunterschied in die eine oder andere Richtung.

6. Als nächstes sind gegebenenfalls ein paar formale Bestätigungen für die Bank zu setzen, zum Beispiel zu Erfahrungswerten der Assetklasse. Final muss der Aktienkauf dann noch einmal bestätigt werden.

7. Ist der Kauf getätigt, prüfe das "Orderbuch". Hier findest du den exakten Kaufpreis (je Aktie) wieder und manchmal auch separat die weiteren Kaufgebühren.

Es kann sein, dass eine Order längere Zeit im Orderbuch "hängt" - oft gibt es dann eine gesonderte Kennzeichnung: "Offene Order" oder "zum nächstmöglichen Zeitpunkt", wenn ein Handelsplatz bereits geschlossen ist. Weitere Informationen zu Handelsplätzen finden Sie auch im nächsten Kapitel.

8. Schließlich taucht die gekaufte Aktie in deiner Depotansicht unter Darstellung der Entwicklung des Kurses und ihrer Performance seit Kauf auf.

Zusammenfassung: Depot eröffnen, Geld einzahlen, Aktie, Stückzahl und Handelsplatz auswählen und schließlich einkaufen.

Wenn du die Aktie später wieder verkaufen möchtest, ist die Prozedur mehr oder weniger genau umgekehrt: Klicke auf den Wert in deinem Depot und dort auf "Verkaufen". Auch hier kannst du in der Regel den Handelsplatz frei bestimmen. Gebühren fallen bei jeder Transaktion an und somit auch beim Verkauf einer Aktie. Je höher die Gebühren, desto geringer die Rendite / Performance.

Der Kauf und Verkauf einer Aktie mag nach den dargestellten Schritten umfangreich und langwierig erscheinen, aber du wirst dich sehr schnell daran gewöhnen und den gesamten Prozess in nur wenigen Sekunden abschließen.

Welche Kosten gibt es beim Kauf von Wertpapieren zu beachten?

Wenn du ein Wertpapier kaufen möchtest, fallen unterschiedliche Kosten an. Je höher die Kosten, desto geringer die Rendite. Es ist also sehr wichtig die Kosten im Blick zu behalten, insbesondere die Fixkosten.

1. Depotgebühren als Fixkosten

Der Großteil der Banken und Broker bietet inzwischen ein kostenloses Depot an. Kostenlos ist in diesem Fall nicht ganz richtig, sondern es müsste eigentlich "gebührenfrei" heißen. Wer von einem kostenlosen Depot spricht meint "ohne Grundpreis". Die Führung eines Depots ist also meist ohne weitere Kosten möglich, der Handel deshalb noch längst nicht. Achte unbedingt auf ein Depot ohne Fixpreis, denn die stehen kostenpflichtigen Modellen in nichts nach.

2. Ordergebühren

Ordergebühren fallen bei jedem Trade an - also sowohl beim Kauf einer Aktie als auch beim Verkauf. Geringe Gebühren wirken sich somit gleich doppelt aus. Wer jedoch eine Aktie sehr lange im Depot hält und dazu eher weniger und dafür größere Volumina umsetzt, bei dem relativiert sich die Ordergebühr schnell. So oder so, lässt sich an dieser Stelle Geld sparen. Für Sparpläne auf ETFs oder Aktien gelten übrigens oft andere Konditionen als bei Einmalkäufen.

3. Kurs

Natürlich ist der Kurs an sich kein Kostenfaktor. Dennoch können durch günstigere Einkaufskurse (Briefkurs) Preise gedrückt werden. Hohe Verkaufskurse (Geldkurs) hingegen bedeuten Mehreinnahmen. Der Kurs ist nichts anderes als ein Preis. Es lohnt sich also die Kurse bzw. Preise genauer unter die Lupe zu nehmen und sich den Handelsplatz mit den besten Kursen vorzumerken und zwar in Verbindung mit dem nächsten Punkt.

4. Handelsplatzgebühren

Auch wenn der Kaufkurs etwas günstiger sein mag, können hohe Kaufnebenkosten den Gesamtbetrag eines vermeintlich schlechteren Kurses wett machen. Handelsplatzgebühren fallen unmittelbar beim Kauf oder Verkauf einer Aktie an. Sie werden leider viel zu oft nicht transparent im Orderprozess aufgeführt. Einige Anbieter haben eine gleichbleibende Handelsplatzgebühr eingeführt, zum Beispiel die onvista bank (pauschal zwei Euro).

5. Sonstige Gebühren

Bei Käufen von "kleinen" Werten an ausländischen Börsen kann es zu Teilausführungen durch den Broker kommen. Wenn du beispielsweise 50.000 Stück der Aktie X anfragst, aber nur 20.000 sofort verfügbar sind und 30 Minuten später weitere 10.000 sowie nochmals 20.000 nach einer Stunde, dann kann es vorkommen, dass drei einzelne Order ausgeführt werden. Die Ordergebühr würde entsprechend dreimal berechnet werden. Insbesondere bei Aktienkäufen an ausländischen Börsen kann die Ordergebühr besonders hoch ausfallen. Insgesamt also womöglich ein sehr teurer Spaß. Ein schlechter Fremdwährungskurs kann ebenfalls negative Folgen haben. Und denk daran: Beim Verkauf der Aktien schlagen die Kosten noch einmal zu.

Elf Tipps für den Aktienkauf

Aktien, Aktienfonds und Aktien-ETFs bieten auf lange Sicht die Chance auf eine hohe Rendite. Sie eignen sich somit besonders gut zum Sparen für die private Altersvorsorge und den langfristigen Vermögensaufbau. Wer Geld in Aktien anlegen bzw. in den Aktienhandel einsteigen möchte, sollte sich immer der Risiken bewusst sein. Diese elf einfachen Tipps helfen Einsteigern bei der Geldanlage in Aktien, Fehler zu vermeiden.

- Definiere Ziele. Legen vorab fest, was du mittel- und langfristig mit deinem Aktien-Portfolio erreichen willst.

- Informiere dich ausführlich. Je mehr du über das Aktiengeschäft und die Unternehmen weißt, deren Aktien du besitzt, desto geringer die Gefahr vor bösen Überraschungen. Siehe dazu auch Punkt „Welche Aktien sollte ich kaufen“.

- Reduziere das Risiko durch Streuung. Die Gefahr von Verlusten lässt sich senken, wenn du dein Geld nicht nur in eine oder wenige Aktien anlegen, sondern breit gestreut in den Markt gehst. Das heißt, du erwirbst Aktien über verschiedenen Branchen und Regionen hinweg. Als Diversifikation wird das im Fachjargon bezeichnet. Du musst dabei die Aktien nicht einmal selbst erwerben. Wenn du dein Geld in Aktienfonds oder Aktien-ETFs anlegst, investierst du automatisch breit gestreut.

- Die langfristige Perspektive zählt. Je länger der Anlagezeitraum, desto geringer ist die Gefahr, mit Aktien Verluste zu erleiden. Zwischenzeitliche Kursschwankungen stellen für langfristig orientierte Anleger demnach kein so großes Problem dar.

- Vermögenseffekte von Sparplänen nutzen. Regelmäßiges Sparen erlaubt dem Anleger, auch mit kleinen monatlichen Beträgen ab 25 Euro langfristig ein substantielles Vermögen aufzubauen.

- Nicht alles auf eine Karte setzen. Aktien sollten zwar ein wichtiger Bestandteil im Portfolio eines Anlegers sein, aber nicht der einzige. Halten Sie einen Teil Ihres Vermögens auch in liquiden Mitteln angelegt. Denn dann müssen Sie bei einem unerwartet auftretenden Geldbedarf nicht gleich einen Verkauf Ihrer Aktien oder Aktienfonds tätigen. Die Flexibilitätsreserve sollten Sie in Tagesgeld und Festgeld mit überschaubaren Laufzeiten anlegen - als Faustregel gelten zwei bis drei Monatsgehälter.

- Mache keine Schulden für deine Aktiengeschäfte. Nimm niemals Kredite für Aktienkäufe auf, sondern nutzen nur Kapital, das dir frei zur Verfügung steht und auf das du nicht angewiesen bist. So sind mögliche Verluste leichter zu kompensieren.

- Setze Limits. Versieh deine Kauf- und Verkaufsaufträge mit einer Preisgrenze. So kannst du sicherstellen, dass du Aktien nur zu dem von dir vorgegebenen Höchst- oder Mindestkursen handelst. Liegt der Kurs bei einem Kauf über dem von dir festgelegten Limit, bei einem Verkauf darunter, wird die Order nicht ausgeführt.

- Lass dich nicht von Gefühlen leiten. Behalte beim Handel mit Wertpapieren stets einen kühlen Kopf. Emotionen wie Panik, Gier, Euphorie oder Angst sind meistens ein schlechter Ratgeber. Meide außerdem den Herdentrieb. Das heißt, kaufe nicht, wenn alle kaufen, denn dann ist der Zug meistens schon abgefahren. Handle stattdessen antizyklisch. Ein weiterer Tipp: Viele Aktienanleger machen den Fehler, dass sie Verluste auszusitzen versuchen. Häufig geht das schief und das Minus wird im Zeitverlauf nur noch größer. Mache lieber rechtzeitig einen Schnitt. Denk daran: Eine Aktie, die heute 50 Prozent verloren hat, kann morgen schon wieder um 50 Prozent fallen.

- Achte auf die Höhe der Gebühren. Kosten mindern den Gewinn oder vergrößern den Verlust. Informiere dich daher, welche Gebühren deine Bank oder dein Broker für das Depot verlangt. Übrigens: Ordergebühren fallen nicht nur beim Kauf von Wertpapieren an, sondern auch wenn du sie wieder verkaufst - jeder Handel kostet Geld und auch deshalb sollte jeder Aktienhandel ausreichend bedacht und eine gewisse Höhe nicht unterschritten werden. Die günstigsten Depots gibt es in der Regel von Direktbanken oder Online-Brokern und mit der richtigen Wahl lassen sich gut und gerne mehrere Hundert Euro im Jahr sparen. Ein weiterer Kostenpunkt sind die Gebühren, die die Börsen für den Handel in Rechnung stellen.

- Starte mit einem Musterdepot. Einsteiger sind gut beraten, sich zunächst ein kostenloses Musterdepot einzurichten. Anhand dessen lässt sich fiktiv Geld in Aktien und sonstige Wertpapiere anlegen. So sammelst du wertvolle Erfahrungen am Aktienmarkt und bekommen ein besseres Gefühl für Handelsplätze, Zeiträume, Kursschwankungen und Kosten bzw. Spesen, die bei jedem Handel mit Wertpapieren anfallen.

Welche Aktien sollte ich kaufen?

Allein an der Frankfurter Börse bzw. der Deutschen Börse werden mehr als 11.000 deutsche und internationale Aktien gehandelt. Die Auswahl ist also riesig. Da stellt sich die Frage, auf welche Titel man sich fokussieren sollte. Hier fünf grundsätzliche Aktien-Tipps für Einsteiger:

💎 Tipp 1: Sammle Informationen über das Unternehmen. Denk daran: Mit dem Kauf einer Aktie beteiligst du dich an einem Unternehmen. Du solltest das Geschäftsmodell daher verstehen.

💎 Tipp 2: Informiere dich über die Produkte des Unternehmens. Von entscheidender Bedeutung vom Geschäftserfolg einer Aktiengesellschaft und damit auch von dessen Börsenerfolg, ist die Konkurrenzfähigkeit und Innovationskraft der angebotenen Produkte oder Dienstleistungen. Stelle dir vor, du wärst ein potenzieller Kunde des Unternehmens. Würdest du die Produkte kaufen? Wenn du diese Frage verneinen würdest, also nicht von der Marktfähigkeit überzeugt bist, dann Hände weg von der Aktie.

💎 Tipp 3: Verschaffe dir einen Überblick über die Bewertung. Ziehe dabei Unternehmens- und Bewertungskennzahlen wie das Kurs-Gewinn-Verhältnis (KGV) die Dividendenrendite, den Cashflow oder das Gewinnwachstum zurate. Dazu benötigt es jedoch gewisser Erfahrung. Eine Kurzanleitung findest du unter dem Punkt „Was sind die wichtigsten Bewertungskennziffern für Aktien?“ innerhalb der sonstigen Fragen und Antworten weiter unten.

💎 Tipp 4: Lege eine persönliche Watchlist an. Mit einer Watchlist kannst du Aktien und deren Kursentwicklung im Blick behalten. onvista bietet dir eine kostenlose Watchlist mit folgenden Services an:

- Div. Assetklassen: Aktien, Fonds, ETFs, Rohstoffe und Edelmetalle

- Push-Kurs in Echtzeit

- Chart-Analyse zu Ihren Werten

- Notizfunktion

- Jederzeit auf allen Geräten nutzbar

Empfehlenswert ist ebenfalls die Eröffnung eines kostenlosen Musterdepots, das es ebenfalls bei onvista gibt (siehe Punkt: Wo kann ich als Einsteiger lernen, mit Aktien zu handeln?).

Ein weiterer Tipp, um sich mit Aktien vertraut zu machen: Besuche regelmäßig „onvista Mahlzeit - der Börsenhappen zum Mittag“ auf YouTube. Martin Goersch fasst alles, was Börse und Anleger bewegt, kurz und knackig täglich LIVE um 13 Uhr zusammen. Natürlich kannst du dir die Sendung auch als Aufzeichnung anschauen.

💎 Tipp 5: Mache es wie die Profis. Für Aktien-Einsteiger sind Aktienfonds und vor allem Indexfonds (ETFs) ein passender Einstieg in den Aktienhandel. Die Auswahl übernehmen dabei Experten (Fondsmanager bei aktiv gemanagten Fonds) oder sie erwerben einen kompletten Markt (zum Beispiel MSCI World-ETF). Da es immer darum geht besser als der Durchschnitt / "der Markt" zu sein, fährst du doch einfach auf der Marktwelle unmittelbar mit und sichere dich so ab. Einzeltitel können dann (hoffentlich) zur Outperformance beitragen.

Was sind die besten Aktien?

Leider gibt es keine pauschale Antwort auf diese Frage. Grundsätzlich lässt sich jedoch sagen, das diejenigen Aktien die besten sind, die dir bei einem längeren Anlagehorizont eine möglichst konstante und angemessene Rendite liefern. Die Kunst liegt darin, diese Top-Aktien zu finden.

Kriterien können sein: eine hohe Dividendenrendite, ein robustes Geschäftsmodell, eine relativ niedrige Bewertung, stetig steigende Gewinne, eine solide Bilanz sowie eine gesunde Finanzstruktur.

Vielen Anlegern fehlt für die Bewertung und Beurteilung das Wissen und die Erfahrung. Sie orientieren sich beim Kauf und Verkauf von Aktien daher an den Studien und Einschätzungen von Aktienexperten. Fundierte Informationen über Aktien und die Entwicklung an den Märkten finden Sie stets und in verschiedenen Formaten auf onvista.

Gute Aktien sind die, die einen besseren Zins abwerfen als der Markt.

Hände weg, heißt es von sogenannten Zockerpapieren. So bezeichnet man Aktien, deren Kurs extrem stark schwankt oder deren Geschäftsmodell sehr intransparent ist. Häufig sind solche Papiere nur wenige Euro-Cent wert. Von solchen hochspekulativen Aktien sollte man als Einsteiger die Finger lassen.

Ein weiterer Tipp für Neulinge: Setze dein Geld niemals auf eine einzige Aktie, sondern streuen deine Mittel über mehrere Wertpapiere. Wem der Aufwand für Aktienbewertung und Aktienauswahl zu hoch ist, findet in Fonds und ETFs (Exchange Traded Funds) die Möglichkeit, auf einfache und bequeme Weise gut gestreut in den Aktienmarkt zu investieren.

💎 Tipp: Vergleiche über einen längeren Zeitraum zur Bewertung eines Unternehmens den Aktienkurs mit dem des Marktes, zum Beispiel anhand des MSCI World Index. Schlägt die Aktie den Index konstant in der Vergangenheit, könnte das auch für die (nahe) Zukunft gelten. Ansonsten investiere besser direkt per ETF, also einem indexabbildenden passiven Fonds, breit gefächert und kostengünstig in den Markt selbst.

Warum sollte ich mein Geld in Aktien anlegen?

Bei der Geldanlage gehen die Deutschen am liebsten auf Nummer sicher. So ist der mit Abstand größte Teil des Vermögens der Bundesbürger auf Anlagen wie Sparbüchern, Festgeldern oder Tagesgeldern investiert. Doch ist das Geld dort sicher angelegt?

Zwar unterliegt das Vermögen bei Bankeinlagen keinen Kursschwankungen. Das ist richtig. Doch kann einer Geldanlage, deren Kaufkraft von Jahr zu Jahr schwindet, wirklich eine hohe Sicherheit attestiert werden. Eher nicht. Doch genau das ist bei Bankeinlagen wie Tagesgeld, Festgeld und Sparkonto der Fall. Denn darauf gibt es quasi schon seit Jahren keine Zinsen mehr. Und wo es keinen Zins gibt, höhlt die Inflation den Wert des Geldes immer weiter aus.

Klassische Bankeinlagen wie Festgeld oder ein Sparkonto werden von der Inflation ausgehöhlt, so lange es keine oder kaum Zinsen darauf gibt.

Die Anleger ziehen an dieser Stelle also einen kalkulierbaren Verlust einer Chance vor. Zu gewissen Teilen ist das nachvollziehbar und durchaus nachvollziehbar im Sinne ausreichender Flexibilität für kurzfristig benötigtes Geld, zum Beispiel für eine Reparatur des Autos. Alles was über diese Notreserve hinaus geht - generell werden zwei bis drei Monatslöhne genannt - könnte man mit Chance auf eine (hohe) Rendite und einem überschaubaren Risiko anlegen.

Wer auf sein Vermögen eine reale Wertsteigerungen möchte, muss sein Erspartes anders anlegen als in Festgeld, Tagesgeld und Co. Substanzwerte eignen sich dafür besonders gut. Die Geldanlage erfolgt dann in Unternehmen bzw. deren Aktien. Zwar gibt es auf Geldanlagen in Aktien in der Regel keine festen Zinsen wie bei einem Tagesgeld oder Festgeld. Dafür hat der Anleger die Chance, dass sein Geld in zweifache Weise für ihn arbeitet: Zum einen durch regelmäßige Ausschüttungen einer Dividende. Zum anderen durch etwaige Kursgewinne.

Obwohl Aktienkurse kurzfristig starken Schwankungen unterliegen können – man denke an den Corona-Crash – haben sie sich langfristig als rentable Anlage bewährt. Zahlreiche Studien belegen das. Nichtsdestotrotz ist dabei die Auswahl der "richtigen" Wertpapiere essenziell.

Beachte: Aktien bieten zwar keine Sicherheit vor Kursschwankungen, aber mit Sicherheit höhere Renditechancen als Bankeinlagen.

In Deutschland ist der zunächst euphorische, dann traurige Kursverlauf der Aktie der Deutsche Telekom / T-Aktie vielen in Erinnerung geblieben. Sehr viele Anleger hörten einst auf den beliebten Schauspieler Manfred Krug, der den Börsengang als Testimonial massiv bewarb. Das war 1996 und endete für viele Anleger, die ihre Geldanlage ausschließlich auf diese eine Aktie ausrichteten, fatal. Die Auswirkungen sind bis heute spürbar.

Der ursprüngliche Preis lag bei umgerechnet ca. 14,32 Euro - aktuell liegt er bei circa 15 Euro (Stand Dez. 2020). Da kann man auf dem ersten Blick nicht gerade von einer lohnenden Geldanlage sprechen. Allerdings sollte man sich bei dieser Betrachtung die Dividende vor Augen führen. Diese rückt das Wertpapier nämlich in ein ganz anderes Licht:

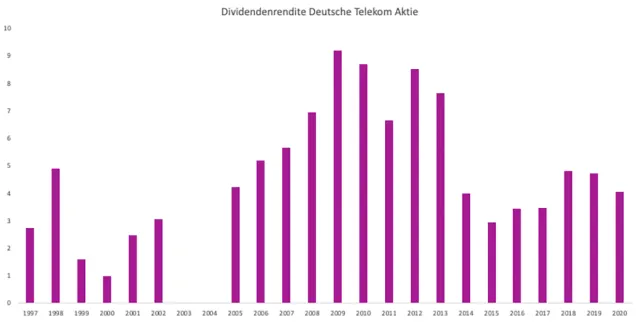

In lediglich zwei Jahren gingen die Anleger leer aus, 2003 und 2004. Im Durchschnitt betrug die Dividendenrendite in den letzten 24 Jahren aber satte 4,42 Prozent. Ein Zins in dieser Höhe ist bereits seit sehr vielen Jahren weder auf ein langjähriges Festgeld noch auf einem Tagesgeld zu finden. Letztlich war die T-Aktie also eine durchaus solide Geldanlage für alle, die den Faktor Zeit mitgebracht haben! Unter "Welche Vorteile hat ein Aktienkauf gegenüber Bankeinlagen?" findest du eine aussagekräftige Gegenüberstellung einer Geldanlage bzw. Sparen zu einem niedrigen Zins im Vergleich zur Geldanlage in Aktien.

Historische Dividendenrendite Deutsche Telekom 1997 - 2020:

Ganz wichtig und Voraussetzung, um in Aktien investieren zu können, ist ein Wertpapierdepot. Achte dabei auf (langfristig) günstige Gebühren und Flexibilität hinsichtlich Börsenplätze aber auch Sparpläne für ETF-Anbieter. Denn jeder Euro Gebühr drückt den Zins auf das Ersparte. Oder anders ausgedrückt: Je höher die Kosten, desto geringer die Rendite.

Eine Berechnung des Deutschen Aktieninstituts zeigt, dass ein Anleger, der in Aktien des Deutschen Aktienindex Dax gespart hat, zu einem beliebigen Anlagezeitraum von 20 Jahren eine durchschnittliche Rendite von 8,8 Prozent im Jahr auf das angelegte Geld erwirtschaftet hat. Im schlechtesten Fall lag die jährliche Rendite bei 3,3 Prozent, im besten bei 15,2 Prozent.

Welche Vorteile hat ein Aktienkauf gegenüber Bankeinlagen?

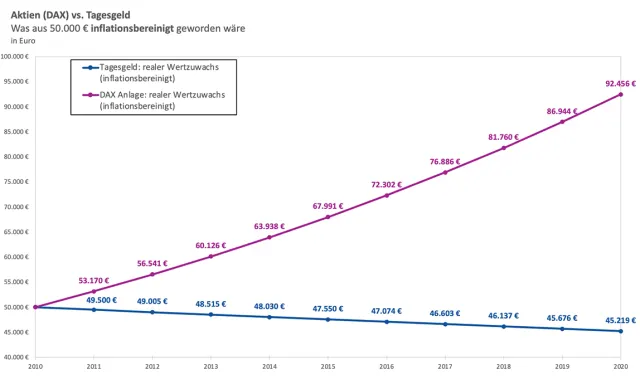

Die Vorteilhaftigkeit einer Geldanlage in Aktien gegenüber Bankeinlagen wird im folgenden Vergleich deutlich. Angenommen ein Anleger hätte vor gut zehn Jahren die Summe von 50.000 Euro auf ein Tagesgeld angelegt. Was wäre sein Vermögen heute wert? Die ernüchternde Antwort: 45.200 Euro. Also fast 5.000 Euro weniger. Wie ist das möglich? Die einfache Antwort: durch die Kaufkraftverlust des Geldes.

Wie aus der Statistik der Deutschen Bundesbank hervorgeht, belief sich der Realzins für Geldanlagen auf Tagesgelder in den vergangenen zehn Jahren auf rund minus einem Prozent pro Jahr. Der Realzins ist der Zins abzüglich der Inflationsrate. Das heißt: Von Jahr zu Jahr verzeichnete der Tagesgeld-Anleger einen realen Vermögensverlust.

Der Realzinsverlust (Zins abzüglich Inflation) auf Tagesgelder zwischen 2010 und 2020 belief sich auf circa einen Prozent pro Jahr.

Wer dagegen damals den Betrag von 50.000 Euro in Aktien investiert hätte, etwa in Form eines ETFs auf den Dax, könnte sich heute über ein reales, also inflationsbereinigtes Vermögen von fast 92.500 Euro freuen. Trotz zum Teil starker Kursschwankungen, wie jüngst durch die Corona-Pandemie, hat der Dax seit 2010 durchschnittlich 7,4 Prozent pro Jahr hinzugewonnen. Bereinigt um die Inflationsrate beträgt der durchschnittliche jährliche Wertzuwachs 6,3 Prozent pro Jahr.

* Quellen: Bloomberg (DAX), Deutsche Bundesbank (Realzinssätze für Sichteinlagen), Statistisches Bundesamt (Inflationsrate); Zeitraum: Januar 2010 bis Juni 2020

Zu beachten ist, dass die Börsenkurse ständig im Fluss sind und historische Wertentwicklungen sich nicht einfach in die Zukunft fortschreiben lassen. Wenn du deine Geldanlage zwingend wieder einlösen musst, dann ist natürlich ein Zeitpunkt während eines Crashes denkbar ungünstig. Wer sein Geld in Aktien oder Fonds anlegen möchte, benötigt Geduld, Zeit und Flexibilität.

Wie riskant sind Aktien?

Wie bei jedem Investment muss man auch bei Aktien neben der Rendite stets das Risiko sehen. Das Hauptrisiko bei einer Aktienanlage liegt darin, dass ihr Preis fällt. Technisch gesehen heißt das, dass an der Börse von der Aktie mehr Stück verkauft als gekauft werden. Das Angebot also höher ist als die Nachfrage. Dies kann mehrere Ursachen haben, zum Beispiel, weil die Geschäftsentwicklung des Unternehmens hinter den Erwartungen der Börse zurückbleibt oder weil die Aktie bereits stark gestiegen ist und Anleger Gewinne mitnehmen.

Gradmesser für das Risiko ist bei Aktien die Volatilität, also die Schwankungsintensität der Kurse. Je stärker der Kurs schwankt, umso riskanter ein Titel. Nicht bei allen Aktien ist das Risiko in Form der Volatilität gleich hoch. Substanzwerte mit gesunder Bilanz und stetigen Einnahmen schwanken in der Regel weniger stark als Wachstumswerte. Dafür sind die Kurschancen bei Substanzwerten, auch Value-Aktien genannt, in der Regel auch geringer als bei Wachstumsaktien.

Sonstige Fragen und Antworten zum Thema Aktien kaufen

Nachfolgend kümmern wir uns um eine Vielzahl weiterer Fragen:

- Was ist eine Aktie?

- Wo werden Aktien gehandelt?

- Wie kann ich Aktien an der Börse handeln?

- Wo kann ich als Einsteiger lernen, mit Aktien zu handeln?

- Was ist ein Aktienindex?

- Was ist ein ETF?

- Was gibt es für Aktien?

- Wie viel ist eine Aktie wert?

- Aktien kaufen bei Inflation?

- Wie werden Aktien versteuert?

- Was sind Realtime Aktienkurse?

- Wo finde ich aktuelle Aktienkurse?

- Wo erhalte ich weitere Tipps zum Thema Geldanlage?

Was ist eine Aktie?

Eine Aktie ist ein Wertpapier, das ein Anteilsrecht an einem Unternehmen verbrieft (deshalb wird beim Kauf einer Aktie auch vom Briefkurs gesprochen. Willst du eine Aktie verkaufen, orientiere dich am Geldkurs). Der Inhaber beziehungsweise Eigentümer einer Aktie, der so genannte Aktionär, ist am Eigenkapital (beziehungsweise am Grundkapital) des Unternehmens beteiligt. Er ist also Miteigentümer des Unternehmens.

Daraus ergeben sich Rechte, die im Aktiengesetz und in der Satzung der Gesellschaft geregelt sind. Die wichtigsten Rechte sind:

- Teilnahmerecht an der Hauptversammlung

- Stimmrecht in der Hauptversammlung

- Auskunftsrecht

- Recht auf Anteil am Liquidationserlös

Ein Recht auf die Zahlung eines festen Zinses gibt es bei Aktien hingegen nicht. Dafür das Recht am Unternehmensgewinn in Form der Dividende beteiligt zu werden, sofern die Hauptversammlung eine entsprechende Ausschüttung beschließt.

Und welche Pflichten hat ein Aktionär?

Die Hauptpflicht des Anteileigners besteht darin, die gezeichneten Aktien auch entsprechend zu bezahlen, also eine entsprechende Einlage auf das Grundkapital der Aktiengesellschaft zu leisten.

Wo werden Aktien gehandelt?

Aktien werden an Wertpapierbörsen gehandelt. Eine Börse ist ein neutraler Handelsplatz, der Unternehmen (Emittenten) und Investoren (Käufer und Verkäufer) zusammenbringt.

Neben Aktien werden auch Anleihen, Devisen oder Terminkontrakte an Börsen gehandelt. Das Marktgeschehen unterliegt dabei strikten Regeln. Der größte Teil des Handels erfolgt heutzutage auf elektronische Weise. Der außerbörsliche Handel liegt dabei im Trend, auch weil er zu ähnlich guten Kursen und meist günstigeren Handelsplatzgebühren angeboten wird.

Zu den bekanntesten Aktienbörsen zählen die Frankfurter Wertpapierbörse, die London Stock Exchange, die New Yorks Stock Exchange oder die Nasdaq. Zu den bekanntesten außerbörslichen Handelsplätzen zählen Tradegate oder Lang & Schwarz.

Wie kann ich Aktien an der Börse handeln?

Privatpersonen können nicht selbst auf das Börsenparkett einer Wertpapierbörse gehen und dort Aktien kaufen und verkaufen. Du musst Kauf- und Verkaufsaufträge, als Order bezeichnet, über eine Bank, die zum Handel an der Börse zugelassen ist, erteilen bzw. „platzieren“. Dazu benötigst du ein Wertpapierdepot bei einer Bank oder einem Broker beziehungsweise einem Online-Broker.

Wie du ein Depot eröffnest und bei welchen Banken , Brokern und Online-Brokern du die besten Depots finden, erfährst du in unserem Depot-Ratgeber.

Wo kann ich als Einsteiger lernen, mit Aktien zu handeln?

Bevor Einsteiger in Aktien investieren, sollten sie ein Musterdepot anlegen. Mit einem Musterdepot kann man erste Erfahrungen beim Aktienhandel sammeln, ohne dabei ein finanzielles Risiko einzugehen. So kann der Nutzer Aktien kaufen, verkaufen und verwalten, ohne dabei echtes Geld zu investieren. Darüber hinaus hilft ein Musterdepot die Bedeutung von bestimmten Ereignissen oder Nachrichten auf Aktienhandel sowie die Kursentwicklung besser einzuschätzen.

Bei onvista kannst du bis zu 15 Musterdepots kostenfrei eröffnen und reale Depots nachbilden. Du erhältst dabei Nachrichten und Analysen zu deinen Werten, sowie eine Notizfunktion und Benachrichtigungen an deine E-Mail-Adresse. Durch ein Musterdepot sparst du dir vermutlich erste Enttäuschungen aufgrund klassischer Anfängerfehler.

Was ist ein Aktienindex?

Ein Aktienindex ist eine Zusammenfassung verschiedener Aktien, um die Entwicklung eines bestimmten Marktes zu messen. Welche und wie viele Aktien in einen Index aufgenommen werden, hängt von den Kriterien des Index ab.

Die bekanntesten Indizes fassen zum Beispiel die größten Aktiengesellschaften eines bestimmten Landes oder einer Region zusammen. So misst der Dax die Wertentwicklung der 30 größten und börsenumsatzstärksten Unternehmen des deutschen Aktienmarktes. Neben dem Dax umfasst die Dax-Indexfamilie weitere Indizes, wie den MDax, der die 60 größten und börsenumsatzstärksten Unternehmen nach dem Dax abbildet. Oder den TecDax, der einen Fokus auf Technologieunternehmen legt.

Weitere bekannte und wichtige Indizes sind der S&P 500, der Dow Jones oder der MSCI World.

Was ist ein ETF?

Unter einem ETF (Exchange Traded Fund) versteht man einen börsengehandelten Indexfonds, dessen Anteile wie eine Aktie, über die Börsen gekauft und verkauft werden können.

Im Gegensatz zu klassischen Fonds, bei denen das Anlageziel des Fondsmanagers darin besteht, die Wertentwicklung eines Vergleichsmarktes zu übertreffen, verfolgen Exchange Traded Funds eine passive Anlagestrategie. Dein Ziel ist es, die Wertentwicklung Referenzindex möglichst exakt nachzubilden. Referenzindizes könnten nationale oder internationale Aktienindizes, wie der Dax, der EURO STOXX 50, der Dow Jones, der Nikkei 225 oder der Nasdaq 100 sein.

Gegenüber konventionellen Fonds haben ETFs den Vorteil, dass sie für den Anleger mit weniger Kosten verbunden sind als die Anteile von aktiv gemanagten Fonds. Das bedeutet für deine Geldanlage einen besseren Zins, denn Kosten mindern die Rendite. Außerdem sind ETFs sehr transparent und die meisten aktiv gemanagten Fonds sind nicht in der Lage den Markt, also den Index zu schlagen.

Willst du mehr zum Thema ETF wissen, dann klicke hier

Was gibt es für Aktien?

Aktien können anhand der damit verbundenen Rechte eingeteilt werden. So wird zum Beispiel zwischen Stammaktien und Vorzugsaktien unterschieden. Wer eine Stammaktie kauft, erwirbt zugleich ein Stimmrecht bei der Hauptversammlung. Bei Vorzugsaktien gibt es dagegen kein Stimmrecht. Als Ausgleich dafür, bekommt der Inhaber in der Regel eine höheren Dividende.

Es gibt auch hinsichtlich ihrer Übertragbarkeit Unterschiede bei Aktien. Inhaberaktien gehören demjenigen, der das entsprechende Wertpapier besitzt. Im Börsenhandel sind sie die dominierende Art. Namensaktien gehören hingegen dem, auf dessen Namen sie im Aktienregister eingetragen sind. Die vinkulierte Aktie ist eine spezielle Unterform der Namensaktie. Diese Sonderform darf nur nach Zustimmung der Aktiengesellschaft verkauft werden.

Bei Nennwertaktien wird das Grundkapital der Aktien nach dem Nennwert der Aktien aufgeteilt. Beträgt der Nennwert einen Euro je Aktie, werden entsprechend viele Aktien ausgegeben. Emittiert ein Unternehmen hingegen Stückaktien, so haben diese keinen Nennwert. In der Satzung der Aktiengesellschaft wird dann nur die Anzahl der Aktien festgelegt.

Wie viel ist eine Aktie wert?

Aktien verbriefen einen bestimmten Betrag (Nennwert-Aktie) oder einen bestimmten Anteil (Stückaktien) am Grundkapital einer Aktiengesellschaft. Daraus ergibt sich ihr theoretischer Wert.

Der wahre Wert wird jedoch von Angebot und Nachfrage an der Börse bestimmt, ausgedrückt im Kurs. Legt die Nachfrage nach einer Aktie zu, zum Beispiel weil das Unternehmen mehr Gewinn erzielt hat als erwartet, steigt in der Regel der Kurs. Werden dagegen mehr Aktien verkauft als gekauft, etwa weil das Unternehmen seine Gewinnziele verfehlt hat, geht es mit dem Aktienkurs bergab.

Wichtig zu wissen ist, dass bei Aktien auch immer eine bestimmte Erwartung an die Zukunft (beziehungsweise an die zukünftige Entwicklung der Wirtschaft bzw. des Unternehmens) gehandelt wird. Werden diese Erwartungen enttäuscht sind in der Regel Kursverluste die Folge. Werden die Erwartungen übertroffen, steigt der Kurs. Deswegen ist oft zu hören, dass an der Börse die Zukunft gehandelt wird.

Einflussfaktoren auf den Aktienkurs können sein:

- Unternehmensspezifische Faktoren, zum Beispiel Umsatz- und Gewinnentwicklung, Rentabilität, Produktivität

- Branchenspezifische Faktoren, zum Beispiel Boom in der Baubranche oder Nachfrageflaute im Autosektor

- Volkswirtschaftliche Faktoren, zum Beispiel Entwicklung des Bruttoinlandsprodukts

- Politische Faktoren, zum Beispiel wirtschaftspolitische Förderung oder Abgrenzung (Protektionismus)

- (Chart)technische Faktoren, zum Beispiel Kauf- oder Verkaufssignale

Aktien kaufen bei Inflation?

Nicht jeder Aktienkauf bietet einen Schutz vor Inflation. Dazu eine kurze Erläuterung:

Inflation bedeutet einen Verlust der Kaufkraft. Konnte man vor einem Jahr noch ein Produkt X für 100 Euro kaufen, so kostet es bei einer Inflation von fünf Prozent heute schon 105 Euro.

Die Europäische Zentralbank (EZB) strebt eine Inflation von circa zwei Prozent an. In Deutschland zog die Inflation im ersten Halbjahr 2022 bereinigt bis zu über zehn Prozent per annum an. Um einer hohen Inflation entgegen zu wirken heben die Zentralbanken in der Regel den Zins an. Damit verteuert sich die Geldbeschaffung, während Guthaben höher verzinst werden. Am Ende jedoch steht oft ein noch größerer Realzinsverlust als zu Zeiten moderater Inflation und null Prozent Guthabenzins - selbst bei einem Negativzins, wie er 2021 und bis ins erste Halbjahr 2022 weit verbreitet war.

Aufgrund teurerer Kredite bieten vor allem profitable Unternehmen mit einem hohen Cashflow einen Schutz vor Inflation. Kommen dazu noch eine hohe Kundenloyalität und Marktmacht, sind solche Unternehmen in der Lage die Preise zu erhöhen und die gestiegenen Einkaufspreise somit weiterzugeben.

Es kommt also auf die Auswahl der Aktien an. Starke Marken und Unternehmen mit nur schwer oder gar nicht verzichtbare Produkte im Sortiment (Energieversorger, Hersteller von Reinigungsmitteln, der Gesundheitssektor et cetera) können vor Inflation schützen.

Wie werden Aktien versteuert?

Wenn du mit deinen Aktien Veräußerungsgewinne erzielen, also deine Papiere mit Gewinn verkaufen willst, wird auf den Gewinn Kapitalertragssteuer fällig. Der aktuelle Satz liegt bei 25 Prozent. Hinzu kommen Solidaritätszuschlag und Kirchensteuer, sofern du der evangelischen oder katholischen Kirche angehörst.

Die Abgeltungssteuer wird vom depotführenden Institut einbehalten und automatisch an das Finanzamt übertragen. Hierbei gilt ein Sparerpauschbetrag (FSA = Freistellungsauftrag), der bei Kapitalerträgen bei 1.000 Euro pro Person und bei Ehepaaren bei 2.000 Euro liegt. Die Höhe des Freistellungsauftrages kannst du je Institut selbst bestimmen und jederzeit online einrichten oder anpassen.

Was sind Realtime Aktienkurse?

Als Realtime Kurse werden Aktienkurse bezeichnet, die ohne Verzögerung, also in Echtzeit, mit dem Aktienhandel an der Börse angezeigt werden. Das ist ein wichtiger Punkt: Denn an den Aktienmärkten kann die Stimmung mitunter in wenigen Minuten umschlagen. Vergewissere dich daher, dass dir die Kurse von deiner Depotbank bzw. deinem Broker oder Online-Broker in Realtime geliefert werden.

Wo finde ich aktuelle Aktienkurse?

Auf onvista bieten wir dir kostenlos zahlreiche Realtime Kurse zu Hunderten bekannter Aktien und Aktienindizes an, darunter auch die Echtzeitkurse aller Dax-Konzerne:

- Realtime Kurse von Einzelaktien aus dem Dax, MDax, SDax, TecDax, Dow Jones und Nasdaq

- Realtime Kurse von Aktienindizes von Dax, MDax, SDax, TecDax, Dow Jones und Nasdaq

Was sind die wichtigsten Bewertungskennziffern für Aktien?

In den Finanzmedien sind häufig Kommentare wie diese zu lesen: „Die Aktie gibt es zum Schnäppchenpreis.“ Oder: „Der Titel ist fair bewertet.“ Oder: „In der Aktie ist viel Wachstumsfantasie eingepreist.“ Doch wie lässt sich einschätzen, ob eine Aktie günstig oder teuer ist? Um Anhaltspunkte auf diese Frage zu erhalten, bedienen sich Anleger einer Reihe von Bewertungskennziffern.

Kurs-Gewinn-Verhältnis

Zu den bekanntesten und gebräuchlichsten Analysekennziffern zählt das Kurs-Gewinn-Verhältnis (KGV). Es stellt den Aktienkurs ins Verhältnis zum Gewinn je Aktie. Vereinfacht ausgedrückt gibt das KGV an, wie viele Jahre ein Unternehmen benötigt, um den eigenen Wert durch Gewinne zu verdienen. Dabei gilt: Je kürzer dieser Zeitraum, das heißt je niedriger das KGV, umso günstiger ist die Aktie. Allerdings kann das KGV verzerrt sein. Denn der Gewinn ist keine konstante Größe, sondern verändert sich im Zeitablauf. Unternehmen mit einem hohen Gewinnwachstum weisen deshalb in der Regel ein höheres KGV auf als Unternehmen, die in gesättigten Märkten aktiv sind. Vor diesem Hintergrund zwei Empfehlungen: Zum einen sollten Anleger das KGV einer Aktie nicht isoliert betrachten, sondern es mit dem KGV von Unternehmen aus derselben Branche oder historischen Mittelwerten vergleichen. Zum anderen ist es ratsam, nicht den zurückliegenden Gewinn, sondern den für das laufende bzw. kommende Jahr erwarteten Gewinn heranzuziehen.

Shiller-KGV

Gewinne schwanken je nach Konjunkturphase. Das klassische KGV ist daher nur eingeschränkt aussagekräftig. Der US-amerikanische Nobelpreisträger Robert J. Shiller hat eine Bewertungskennziffer entwickelt, bei der die Profite geglättet werden. Die Rede ist vom CAPE (Cycle-Adjusted Price Earnings Ratio), auch als Shiller-KGV bezeichnet. Im Gegensatz zum klassischen KGV wird hier der durchschnittliche, inflationsbereinigte Gewinn der vergangenen zehn Jahre herangezogen. Die Analyse erfolgt also nicht auf Basis einer einzelnen Betrachtungsperiode, sondern über einen kompletten Wirtschaftszyklus hinweg.

Dividendenrendite

Eine unter Anlegern ebenfalls sehr beliebte Bewertungsgröße ist die Dividendenrendite. Sie gibt an, wie viel Prozent Rendite eine Aktie durch die Dividendenzahlung erwirtschaftet. Je höher, umso besser. Wie beim KGV sollte dabei nicht auf Vergangenheitswerte zurückgegriffen werden. Stattdessen sollte die Berechnung auf Basis realistischer Dividendenschätzungen erfolgen. Ebenfalls zu beachten ist die Dividendenkontinuität. Oder anders ausgedrückt: Ist das Unternehmen ein zuverlässiger Dividendenzahler?

Kurs-Buchwert-Verhältnis (KBV)

In der Praxis wird häufig auch das Kurs-Buchwert-Verhältnis (KBV) bei der Aktienanalyse herangezogen. Ziel ist es, über diese Kennzahl Aussagen über die Substanz eines Unternehmens zu erhalten. Der Buchwert umfasst das bilanzierte Vermögen abzüglich aller Verbindlichkeiten. Je niedriger das KBV, umso höher ist der Anteil am Börsenwert eines Unternehmens, der durch das Nettovermögen abgedeckt ist.

Wo erhalte ich weitere Tipps zum Thema Geldanlage?

Wenn du dich neben dem Thema Aktien auch zu anderen Geldanlagen informieren möchten, empfehlen wir unsere Ratgeber-Reihe.

Weitere interessante Ratgeber zur Geldanlage:

* Was das Sternchen bedeutet

Das Sternchen (*) hinter einem Link bedeutet, dass die onvista media GmbH mit dem verlinkten Partner kooperiert. Selten allein durch einen Klick, aber spätestens nach einem Kauf oder Abschluss, erhalten wir vom Partner eine Vergütung. Um unsere Services weiterhin kostenlos für Sie anbieten zu können, haben wir uns für diese Art der Vergütung entschieden. Im Allgemeinen wird diese Methode als „Affiliate-Modell“ bezeichnet. Sie ist im Internet in sehr vielen Bereichen verbreitet und erschließt sich dem Nutzer nicht immer. Wir haben uns daher für eine transparente Kennzeichnung entschieden.