Trading-Chance Silber: Verdoppelt sich der Preis jetzt?

Der Goldpreis befindet sich unweit seines Allzeithochs und zeigt seit Februar 2024 einen unglaublich intensiven Aufwärtstrend. Bislang sind die anderen Edelmetalle nur vergleichsweise moderat mitgezogen. Einzig Silber kann einigermaßen Schritt halten. Nun mehren sich die Zeichen, dass Silber Gold bald outperformen könnte. Wir zeigen im heutigen Artikel, warum wir das für realistisch halten, und wie Sie daran partizipieren können…

Produktion und Verwendung von Silber

Silber kommt unter anderem beim Löten und Legieren, in Batterien, in der Zahnheilkunde, in Glasbeschichtungen, in LED-Chips, in der Medizin, in Kernreaktoren, in der Photovoltaik (dazu gleich mehr), in Halbleitern und in der Wasseraufbereitung zum Einsatz. Der mit Abstand größte Produzent von Silber ist Mexico. Der Nachbar der USA produziert allein in etwa so viel, wie der zweit- und drittgrößte Produzent, China und Peru, zusammen.

Angebot rückläufig, Nachfrage steigt

Märkte bewegen sich immer aufgrund von Veränderungen im Verhältnis Angebot zu Nachfrage. Nach dem Absturz des Silberpreises ab 2011 ging die Produktion zurück. Dies ist ganz typisch und auch sehr logisch. Können Produzenten am Markt hohe Margen erzielen, so sind sie geneigt, die Produktion auszuweiten. Sinken die Margen, so produzieren sie meist auch weniger.

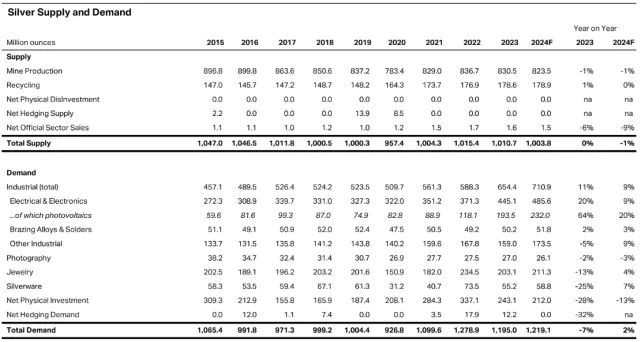

Wenn wir das Jahr 2020 (mit dem Corona-Lockdown weltweit) mal als Ausreißer ausklammern, sehen wir eine kontinuierliche Abnahme der Minenproduktion und liegen mit 823 Millionen Unzen in 2024 auf dem niedrigsten Produktionsniveau der letzten 10 Jahre. Zwar wird mehr Silber recycelt, doch vermag dies die steigende Nachfrage, speziell aus der Industrie, nicht komplett zu bedienen. Darum stehen die fundamentalen Zeichen auf grün!

Gold/Silber-Ratio auf historischem Extremwert

Zwischen den einzelnen Märkten bestehen fundamental begründete Kausalitäten. Diese haben unterschiedliche Hintergründe. Oft wird ein Asset durch ein korreliertes Asset substituiert, wenn dieses viel günstiger bzw. das andere zu teuer geworden ist. Teilweise sind es auch simple Kapitalverlagerungen, die stattfinden, wenn ein Markt aus einem spezifischen Segment gut gelaufen ist. Marktteilnehmer suchen dann nach ähnlichen Märkten, die noch mehr Potenzial haben.

Zwischen Gold und Silber besteht schon immer eine starke Korrelation. Das hat selbstverständlich unter anderem damit zu tun, dass beide Edelmetalle in der Schmuckindustrie beliebt und stark nachgefragt werden. Von Natur aus ist Gold teurer als Silber. Doch das Verhältnis, um wieviel teurer es ist, variiert von Zeit zu Zeit sehr deutlich, wie wir anhand der Ratio (unten im Chart-Fenster) sehen. Über die letzten fünf Dekaden bewegte sich die Gold/Silber-Ratio in einer Bandbreite von 32 bis knapp 100. Wenn der Goldpreis nur 32x Mal so teuer war wie Silber stand meist eine Schwächephase bei den Metallen insgesamt, speziell aber bei Silber bevor. Erreichte die Ratio hingegen einen Wert von 100, so wie auch jetzt zuletzt wieder, dann stiegen die Metalle insgesamt, und Silber performte Gold in der Folgezeit out. Erst vor wenigen Tagen hatten wir erst wieder eine Gold/Silber-Ratio von 100. Der Gold-Bullenmarkt ist fortgeschritten, und die Aufmerksamkeit der Anleger und Investoren richtet sich nicht zuletzt deshalb verstärkt auf die Edelmetalle. Normalerweise sollte es nur eine Frage der Zeit sein, wann Silber beginnt, den Goldpreis out zu performen.

2010 auf 2011 befanden sich die Rohstoffe insgesamt in einem fortgeschrittenen Bullenmarkt. Gold hatte Silber bereits eine Weile outperformt. Dann plötzlich erstarkte das von Natur aus sehr viel günstigere Edelmetall und vervielfachte sich binnen weniger Monate. Auch in den 70er-Jahren konnten wir bei Silber eine ähnlich exponentielle Entwicklung sehen, wie sie 2010/11 stattgefunden hat. In den letzten Wochen macht der Silberpreis die Korrekturbewegungen seines „großen Bruders“ kaum noch mit und konsolidiert stattdessen seitwärts. Für uns ein klares Indiz dafür, dass sich hier Spannung aufbaut, die sich alsbald in einer scharfen Rallye entladen kann.

Fazit:

Die rückläufige Produktion in den letzten 10 Jahren, die gleichzeitig gestiegene Nachfrage und die hohe Gold/Silber-Ratio bringen uns ganz klar zu dem Schluss, dass Silber erhebliches Rallye-Potenzial hat. Entsprechend stellen wir Ihnen eine Trading-Chance Long auf den Silberpreis vor. Wir haben ein moderat gehebeltes Produkt dafür ausgesucht, damit genügend Puffer ist, man gleichzeitig aber auch einen starken Partizipationsgrad hat.

Unlimited Turbo Long Optionsschein auf Silber

Für die heutige Trading-Gelegenheit haben wir für Sie einen Unlimited Turbo Long Optionsschein des Emittenten BNP Paribas ausgewählt. Das Produkt hat Knockout und Basispreis gleichauf bei 26,577 USD . Bei einem aktuellen Kurs von 33,11 Dollar ergibt sich somit ein Hebel von derzeit 5,01. Zur Absicherung der Position erscheint ein Stop-Loss bei zirka 0,20 Euro im Produkt sinnvoll. Auch hier haben wir das Produkt so ausgewählt, dass dessen K.O. unweit des benötigten Stop-Losses gelegen ist. So haben wir die maximal mögliche Hebelwirkung und eine so geringe Kapitalbindung wie möglich. Die WKN lautet PC6CTZ.

Wichtige Chartmarken

Widerstände: 34/35 USD

Unterstützungen: 28 und 30 USD

Unlimited Turbo Long Optionsschein auf Silber

| Basiswert | Silber |

| WKN | PC6CTZ |

| ISIN | DE000PC6CTZ8 |

| Basispreis | 26,577 USD |

| K.O.-Schwelle | 26,577 USD |

| Typ | Turbo Optionsschein |

| Laufzeit | unlimited (endlos) |

| Emittent | BNP Paribas |

| Hebel | 5,01 |

| Stop-Loss Hebelzertifikat | 0,20 Euro |

Die bisherigen Trades der „Trading-Chance“ für Sie in einer Watchlist:

Sie können mit einem Klick auf alle bisherigen Trading-Chancen zugreifen und sich ansehen, wie die dort vorgestellten Zertifikate und Optionsscheine gelaufen sind. Klicken Sie einfach auf den folgenden Button, das ist der Link zu unserer Trading-Chance Watchlist. Wenn Sie die zu den Produkten gehörigen Artikel lesen möchten, klicken Sie bitte einfach auf das „Sprechblasen“-Icon direkt rechts neben der Produktbezeichnung.

Denken Sie dabei aber daran, dass hier Gewinnmitnahmen, nachgezogene Stop Loss, mit Gewinn ausgelaufene Inline-Optionsscheine und ausgestoppte Positionen nicht eigens gekennzeichnet sind, hier finden Sie die Performance der Derivate ohne diese „Feinsteuerung“ seit dem Tag der Vorstellung.

Disclaimer: Die Trading-Chance ist ein Service der onvista media GmbH in Kooperation mit dem Dienstleister RealMoneyTrader. Für die Produktauswahl und den Inhalt des Artikels ist allein der genannte Dienstleister verantwortlich. Der Dienstleister versichert, dass Analysen unter Beachtung journalistischer Sorgfaltspflichten, insbesondere der Pflicht zur wahrheitsgemäßen Berichterstattung sowie der erforderlichen Sachkenntnis, Sorgfalt und Gewissenhaftigkeit abgefasst werden. Wir weisen Sie darauf hin, dass die onvista media GmbH aktuell oder in den letzten zwölf Monaten eine entgeltliche Werbungskooperation mit angezeigten Emittenten von Zertifikaten eingegangen ist. Weiterhin empfehlen wir Interessenten vor einem möglichen Investment in die in diesem Artikel genannten Finanzinstrumente den jeweils relevanten und rechtlich ausschließlich maßgeblichen Wertpapierprospekt (Basisprospekt, die dazugehörigen Endgültigen Bedingungen sowie etwaige Nachträge dazu) auf der Seite des jeweiligen Emittenten oder Ihrer depotführenden Stelle oder Handelspartner zu lesen, um sich möglichst umfassend zu informieren. Insbesondere gilt dies für die Risiken eines möglichen Investments in die genannten Wertpapiere. Die Darstellung und der Service sind eine Werbemitteilung und erfüllen nicht die Voraussetzungen an einen unabhängigen Research bzw. eine Anlageempfehlung.