Trading-Chance S&P 500: Neue Aufwärtswelle, aber…

Nicht nur, weil Donald Trump zurück im Weißen Haus ist, dürfte das Jahr 2025 für die Aktienmärkte ein außergewöhnliches Börsenjahr werden. Geopolitische Spannungen, positive Trend- und Intermarket-Signale, aber auch eindeutig warnende Indikationen setzen den Aktienmarkt unter Spannung. Wir wollen heute einerseits eine kurzfristige Trading-Chance aufzeigen, gleichzeitig aber auch die längerfristige Perspektive beleuchten…

Auf jeden an der Börse handelbaren Markt wirken gleich mehrere Faktoren bei der Preisbildung. Fast nie sind alle relevanten Einflussgrößen gleichgerichtet und einheitlich, was die Richtungs-Indikation angeht. Dabei gilt es vor allem zu verstehen, dass nicht alle Werte als Timing-Komponenten taugen. Besonders die Value-Faktoren, wie es Bewertungsmodelle zum Beispiel sind, fungieren mehr als Frühwarnsystem, haben aber selten ein gutes Timing. Wir betrachten an dieser Stelle verschiedene Faktoren, die uns ein schärferes Bild von den zu erwartenden Entwicklungen im Aktienmarkt geben. Dabei sind einige eher langfristig und andere kurzfristig aussagekräftig.

Inverse Yield-Curve ist ein Warnsignal

An der Börse geht es, wie im Leben generell, um Chancen und Risiken. Je nach Einschätzung und Wahrnehmung der Lage fließt das Kapital verstärkt in den Aktienmarkt hinein oder aus ihm heraus. Zinsen sind für die Wirtschaft und auch für die Unternehmen einer der Haupt-Treiber. Und die Unternehmen wiederum (nicht alle, aber die wichtigsten) sind an der Börse gelistet und können dort gehandelt werden. Wer den Aktienmarkt handelt, sei es über Einzelaktien oder als Index, sollte sich stets die Anleihenmärkte anschauen und die Entwicklung der Renditen im Blick haben. Von hier gehen die Impulse aus, und hier können wir auch Frühwarnsignale für Wirtschaft und Börse ablesen.

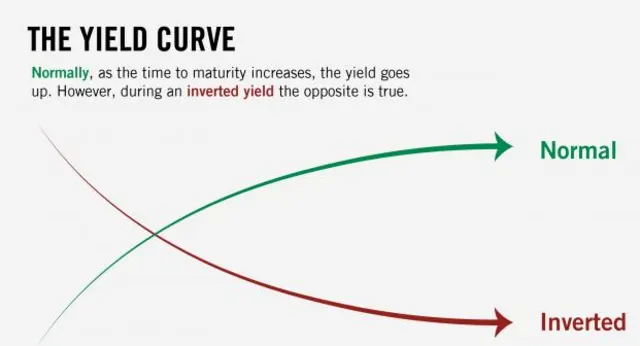

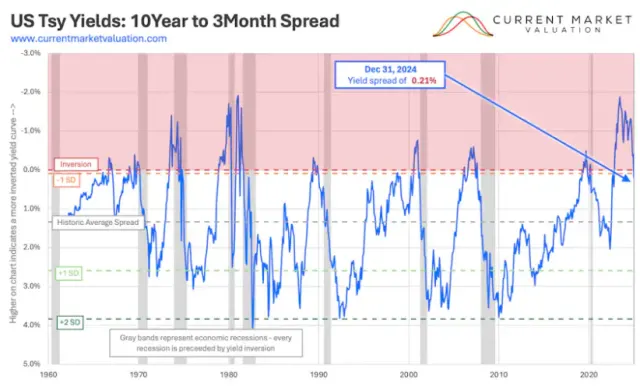

Erfahrene Trader und Börsenprofis achten dabei unter anderem auf die Yield-Curve, sprich die Rendite-Kurve. Am Anleihenmarkt gibt es Anleihen mit verschiedenen Laufzeiten. Einige Anleihen haben z.B. nur 3 Monate Laufzeit, andere bis zu 30 Jahre (T-Bond). Üblich ist, wie bei allem im Leben, dass die längeren Laufzeiten ein Risiko-Premium haben, was bedeutet, dass ihre Renditen von Natur aus höher sind, als die der kurzen Laufzeiten. Das folgende Schaubild stellt die normale Rendite-Kurve einer inversen Kurve gegenüber. Wenn Sie sich im Urlaub ein Fahrrad ausleihen, dann zahlen Sie für einen Tag Leihdauer natürlich weniger, als wenn Sie es fünf Tage in Beschlag nehmen. Genauso verhält es sich an den Anleihenmärkten. Doch immer wieder kommt es zu Ausnahmesituationen, in denen die kürzeren Laufzeiten höhere Renditen haben, als die langen Laufzeiten. Dann spricht man von einer inversen Yield-Curve. Die Inversion einer Rendite-Kurve am Anleihenmarkt gilt als treffsicheres Frühwarnsignal für eine bevorstehende Rezession.

Seit dem zweiten Weltkrieg kündigten sich sämtliche Rezessionen in den USA durch eine zuvor invertierte Yield-Curve an. Hier wird die Differenz zwischen den Renditen der 10-jährigen Staatsanleihen und der Anleihen mit 3 Monaten Laufzeit gemessen. Dieser „Indikator“ ist jedoch kein Timing-Instrument. Mal setzt die Rezession sehr zeitnah ein, dann dauert es wieder Jahre. Die Erfahrung lehrt uns, dass die Rezession in der Regel zwischen sechs und 18 Monaten nachdem die Yield-Curve invers geworden ist, einsetzt.

Mittel- bis langfristig droht also Ungemach für die amerikanischen Börsen, wenn wir uns an diesem bis dato zuverlässigen Warnsystem orientieren. Es drückt einfach gesagt aus, dass die kurzfristigen Risiken höher eingestuft werden, als die langfristigen. Darum zahlt man ein Risiko-Premium für die kurzen Laufzeiten.

Intermarket Forecast

Ein Timing-Instrument für die kurze bis mittlere Frist ist unterdessen unser intermarket-basierter Forecast. Er basiert auf der Veränderung von Rohstoffpreisen, die als Frühindikator für die wirtschaftliche Entwicklung gelten. Hierbei geht es nicht darum, die Hochs und Tiefs in jedem Fall perfekt zu timen. Die Intermarkets sind einer von mehreren Faktoren, die die Wahrscheinlichkeiten für ein bestimmtes Verlaufs-Szenario erhöhen. Nicht mehr, aber auch nicht weniger!

Bis in die letzte Aprilwoche zeigt der Forecast steigende Kurse im US-Aktienmarkt an.

„5er“-Jahre sind die mit Abstand besten Jahre für Long

Alles im Leben läuft in Zyklen. Wer ein Haus, ein Auto oder selbst nur eine Kaffeemaschine besitzt, weiß das genau und spürt es immer wieder. Innerhalb des Dekaden-Zyklus am Aktienmarkt sind Jahre, die auf „5“ enden die mit Abstand besten. Von einer Ausnahme abgesehen, legten die wichtigsten US-Indizes in „5er“-Jahren stets zu. Und das nicht nur ein wenig, sondern absolut fulminant. Im Durchschnitt legt ein Index etwa sieben Prozent per anno zu. In „5er“-Jahren sind es durchschnittlich(!!!) zwischen 25% (S&P 500) und 28% (Dow Jones). Diese Jahre sind also vier Mal so gewinnträchtig, wie die restlichen Jahre. Der unterjährige saisonale Chart zeigt, dass es ab April im Durchschnitt eine neuerliche Intensivierung des Aufwärtstrends gibt. Diese erstreckt sich zunächst bis in den Juli.

Tax-Day Effekt

Bereits gestern hatten wir bezüglich des GBP/USD-Wechselkurses auf den sogenannten Tax-Day-Effekt hingewiesen. Dieser wirkt sich auf Währungen, Anleihen und Aktienindizes aus, und somit auch auf den S&P 500. Im Vorfeld des Tax-Day, der am 15. April (USA) ist, und unmittelbar danach neigt der Index zur Stärke. Dieser Effekt ist nur ganz selten überlagert und abgemildert.

Long-Chance auf S&P 500

Fassen wir alles zusammen, so haben wir zwar mittel- bis langfristig Warnsignale für eine rezessive Phase, die dann auch auf die Kurse in den Aktienmärkten drücken würde. Doch kurz- bis mittelfristig sind die Wahrscheinlichkeiten für erneut steigende Kurse drastisch erhöht. Folgerichtig haben wir ein Long-Produkt auf den S&P 500 für Sie ausgesucht.

Unlimited Turbo Long Optionsschein auf den S&P 500

Für die heutige Trading-Chance haben wir einen Unlimited Turbo Long Optionsschein des Emittenten BNP Paribas für Sie ausgesucht. Das Produkt hat eine unbegrenzte Laufzeit. Basispreis und K.O. liegen gleichauf bei 5186,07 Punkten. Bei einem aktuellen Kurs von 57767 Zählern ergibt sich somit ein Hebel von 9,98. Wir haben, wie üblich, das Produkt so ausgewählt, dass dessen K.O.-Schwelle unweit des benötigten Stop-Loss-Level liegt. Ein Stop-Loss im Produkt bei 0,20 Euro erscheint aus strategischer Sicht sinnvoll. Die WKN lautet PL8YST.

Wichtige Chartmarken

Widerstände: keine

Unterstützungen: 5500-5600 und 5100 Pkt

Unlimited Turbo Long Optionsschein auf den S&P 500

| Basiswert | S&P 500 |

| WKN | PL8YST |

| ISIN | DE000PL8YST2 |

| Basispreis | 5186,07 Pkt |

| K.O.-Schwelle | 5186,07 Pkt |

| Typ | Turbo Optionsschein |

| Laufzeit | unlimited (endlos) |

| Emittent | BNP Paribas |

| Hebel | 9,98 |

| Stop-Loss Hebelzertifikat | 0,20 Euro |

Die bisherigen Trades der „Trading-Chance“ für Sie in einer Watchlist:

Sie können mit einem Klick auf alle bisherigen Trading-Chancen zugreifen und sich ansehen, wie die dort vorgestellten Zertifikate und Optionsscheine gelaufen sind. Klicken Sie einfach auf den folgenden Button, das ist der Link zu unserer Trading-Chance Watchlist. Wenn Sie die zu den Produkten gehörigen Artikel lesen möchten, klicken Sie bitte einfach auf das „Sprechblasen“-Icon direkt rechts neben der Produktbezeichnung.

Denken Sie dabei aber daran, dass hier Gewinnmitnahmen, nachgezogene Stop Loss, mit Gewinn ausgelaufene Inline-Optionsscheine und ausgestoppte Positionen nicht eigens gekennzeichnet sind, hier finden Sie die Performance der Derivate ohne diese „Feinsteuerung“ seit dem Tag der Vorstellung.

Disclaimer: Die Trading-Chance ist ein Service der onvista media GmbH in Kooperation mit dem Dienstleister RealMoneyTrader. Für die Produktauswahl und den Inhalt des Artikels ist allein der genannte Dienstleister verantwortlich. Der Dienstleister versichert, dass Analysen unter Beachtung journalistischer Sorgfaltspflichten, insbesondere der Pflicht zur wahrheitsgemäßen Berichterstattung sowie der erforderlichen Sachkenntnis, Sorgfalt und Gewissenhaftigkeit abgefasst werden. Wir weisen Sie darauf hin, dass die onvista media GmbH aktuell oder in den letzten zwölf Monaten eine entgeltliche Werbungskooperation mit angezeigten Emittenten von Zertifikaten eingegangen ist. Weiterhin empfehlen wir Interessenten vor einem möglichen Investment in die in diesem Artikel genannten Finanzinstrumente den jeweils relevanten und rechtlich ausschließlich maßgeblichen Wertpapierprospekt (Basisprospekt, die dazugehörigen Endgültigen Bedingungen sowie etwaige Nachträge dazu) auf der Seite des jeweiligen Emittenten oder Ihrer depotführenden Stelle oder Handelspartner zu lesen, um sich möglichst umfassend zu informieren. Insbesondere gilt dies für die Risiken eines möglichen Investments in die genannten Wertpapiere. Die Darstellung und der Service sind eine Werbemitteilung und erfüllen nicht die Voraussetzungen an einen unabhängigen Research bzw. eine Anlageempfehlung.