Wacker Chemie: Schwieriges Vorjahr und dann auch noch die Corona-Krise – Doch es gibt auch von unerwarteter Seite Rückenwind – So schätzen die Analysten das Papier ein

Die Corona-Krise setzt Wacker Chemie zu. Jetzt liefert ausgerechnet ein Sorgenkind des Konzerns Rückenwind: Das Geschäft mit dem Solarindustrie-Grundstoff Polysilizium profitiert von einem Unglück bei einem chinesischen Wettbewerber. Was bei Wacker Chemie los ist, was die Analysten sagen und wie sich die Aktie entwickelt:

So ist die Lage des Unternehmens

Nach einem bereits schwierigen Vorjahr schlägt 2020 bei Wacker Chemie auch noch die Corona-Krise ins Kontor. Mit Blick auf Umsatz und operativen Gewinn gibt sich Konzernchef Rudolf Staudigl denn auch vorsichtig. Ohne konkret zu werden, stellte er im Zuge der Vorlage der Halbjahreszahlen Ende Juli für beide Kennziffern Rückgänge in Aussicht.

Um dem Geschäftsumfeld zu begegnen, tritt das Management auf die Kostenbremse. So wurde unter anderem das Investitionsbudget gesenkt. Zuvor hatte der SDax-Konzern bereits im Februar angesichts schwieriger Solargeschäfte ein Sparprogramm angekündigt. Dank dieser Schlankheitskur sollen ab Ende 2022 die jährlichen Kosten um 250 Millionen Euro sinken. Die Belegschaft dürfte vor allem der geplante Abbau von mehr als 1000 Jobs schmerzen.

Die Folgen der Corona-Pandemie zeigten sich denn auch im zweiten Quartal: Um 15 Prozent brach der Umsatz im Jahresvergleich ein, das operative Ergebnis (Ebitda) sogar um rund die Hälfte. Die Flaute in den Textil- und Autobranchen im Zuge der weltweiten Corona-Beschränkungen schlug damit ebenso auf den Chemiekonzern durch, wie der seit Längerem mit harten Bandagen geführte Wettbewerb im Markt für den Solarindustriegrundstoff Polysilizium. Hier machten dem Unternehmen zuletzt vor allem die chinesische Billigkonkurrenz und eine teils träge Nachfrage zu schaffen, wegen deren Folgen die Bayern bereits 2019 mehrere hundert Millionen Euro auf Produktionsanlagen abgeschrieben hatten.

Hier gab es jedoch zuletzt Lichtblicke. Wegen einer wieder gestiegenen Nachfrage wurde hier sogar die Kurzarbeit komplett beendet. Dem Polysilizium-Geschäft kam dabei zuletzt der Zufall zu Hilfe. Ein Unglück beim chinesischen Konkurrenten GCL-Poly führte offenbar zu größeren Schäden in einem Werk. Am Markt ging die Sorge vor einer Polysilizium-Knappheit um: Der Preis schoss daher Ende Juli nach oben. Und das höhere Preisniveau könnte andauern, da Experten mit Reparaturen bis Mitte kommenden Jahres rechnen.

Ein weiterer positiver Faktor bei Wacker Chemie ist zudem der kleinste Geschäftsbereichs Biosolutions, auch wenn der zuletzt erreichte Umsatz- und Ergebnisanstieg auf Konzernebene noch wenig ins Gewicht fällt. Denn Wacker investiert kräftig in das Geschäft. In Amsterdam wird ein mittlerer zweistelliger Millionenbetrag in Produktionsanlagen für Biopharmazeutika, lebende mikrobielle Produkte sowie Impfstoffe gesteckt.

So sehen die Analysten die Aktie

Von den neun im dpa-AFX-Analyser seit Ende Juli erfassten Experten sprechen sich vier für einen Kauf der Papiere aus, fünf sagen „Halten“. Das durchschnittliche Kursziel liegt bei knapp 85 Euro. Der Produktionsausfall bei der chinesischen Polysilizium-Konkurrenz trieb dabei die Erwartungen der Marktexperten zuletzt an.

So spricht Analyst Markus Mayer von der Baader Bank von einem möglichen Polysiliziummangel in Asien infolge des Unglücks. Der Experte hob seine Erwartungen an den operativen Gewinn aus dem Polysilizium-Geschäft an und errechnet nun ein Kurziel von 92 Euro. Von den bis 2022 angepeilten Kosteneinsparungen hat Mayer aber bislang erst die Hälfte in seinen Berechnungen berücksichtigt. Sollte Wacker das eigene Ziel erreichen, könnte der Analyst also noch zuversichtlicher werden und das Kursziel noch weiter über den aktuellen Kurs hinaus anheben.

Insgesamt zählt der Baader-Experte zu den optimistischsten Analysten, kann sich aber dennoch nicht zu eine klaren Kaufempfehlung durchringen. So sei bereits viel Positives in den Aktienkurs eingepreist, erklärt der Experte. Daher stufte er die Papiere jüngst von „Buy“ auf „Add“ ab.

Auch Peter Spengler von der DZ Bank erhöhte seine Gewinnschätzungen wegen des Ausfalls der Polysilizium-Konkurrenz in China. „Als Premium-Poly-Anbieter profitiert Wacker Chemie von der Situation am meisten“, schrieb er in einer Studie Anfang August. Spengler sieht zudem im laufenden dritten Quartal niedrigere Belastungen durch die Corona-Krise als noch im Vorquartal.

Trotz des aktuellen Rückenwinds für das Solargeschäft warnt Analyst Chetan Udeshi von der Bank JPMorgan vor zu viel Optimismus. Selbst nach dem jüngsten Preisanstieg für Polysilizium dürfte es der Sparte schwer fallen, einen operativen Gewinn zu erzielen. Es gebe also noch viel Arbeit, um eine echte Trendwende in dem Geschäft herbeizuführen. Zudem blickt Udeshi eher skeptisch auf das Geschäft mit Silikonen, also etwa bestimmten Schmier- und Dämmmitteln. Mittelfristig scheine hier der Wettbewerb noch härter als gedacht.

So läuft die Aktie

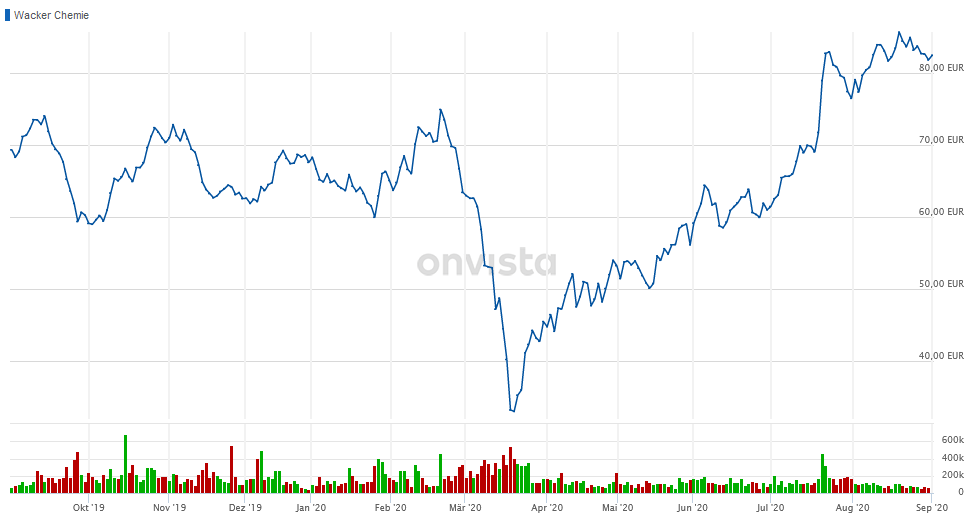

Langjährige Aktionäre von Wacker Chemie dürften sich über die Jahre an große Kursausschläge gewöhnt haben. Auf holprige erste Monaten nach dem Börsengang 2006 folgte ein steiler Anstieg bis auf das Rekordhoch von 200 Euro im Jahr 2007. Im Sog der Weltfinanzkrise rutschte der Kurs bis 2009 dann unter die 50-Euro-Marke. Die Berg- und Talfahrt setzt sich bis heute fort.

Aktuell kosten die Papiere um die 82 Euro. Das ist ein Plus von fast 180 Prozent im Vergleich zum Corona-Crashtief bei gut 30 Euro in diesem März. Für 2020 steht damit ein Plus von mehr als einem Fünftel auf dem Kurszettel, was für einen Platz im vorderen Drittel des SDax reicht. Bis zum letzten markanten Zwischenhoch 176,80 Euro von Anfang 2018 müsste sich der Kurs aber noch mehr als verdoppeln.

Mit einer Marktkapitalisierung – also dem summierten Wert aller Wacker-Chemie-Aktien – von rund 4,3 Milliarden Euro zählen die Bayern zu den größten Werten im SDax. Dass Wacker Chemie trotzt dieser Größe lediglich in dem Nebenwerte-Index notiert ist, liegt vor allem am geringeren Streubesitz – also dem Anteil frei handelbarer Aktien. So wird das Unternehmen nach wie vor von der Familie Wacker kontrolliert, die mehr als die Hälfte der Anteile hält.

Nach den jüngsten Kursgewinnen könnte es nun aber trotz des geringen Streubesitzes schon im September für eine Rückkehr in den Index der mittelgroßen Werte, den MDax, reichen. Zu diesem Schluss kommt Stratege Pankaj Gupta von JPMorgan. Im MDax dürfte der aktuellen Marktwert von rund 4,3 Milliarden Euro dann für einen Platz im Mittelfeld reichen.

onvista/dpa-AFX

Titelfoto: TTstudio / Shutterstock.com

– Anzeige –