BASF, Siemens und E.ON – 3 DAX-Giganten im Fokus

Die Stimmung ist düster, Kurse purzeln und das Gespenst einer Rezession hält sich hartnäckig in den Gemütern von Anlegern und Analysten. Die beste Zeit also, um sich als Schnäppchenjäger auf die Suche nach attraktiv bewerteten Aktien zu machen.

Es gibt viele unterschiedliche Methoden, mit denen man eine Aktie bewerten kann. Ich für meinen Teil schaue in aller Regel zunächst auf drei Merkmale: das Kurs-Gewinn-Verhältnis (KGV), die Dividende und den Kursverlauf. Nachfolgend drei Kandidaten, die mir dabei zum Zeitpunkt des Schreibens von diesem Artikel (am 14.2.2019) im DAX auffallen.

Ganz oben auf meinem Beobachtungszettel stand seit einer Weile schon BASF. Der Chemiegigant aus dem DAX wird derzeit mit einem KGV von lediglich 10 bewertet. Faustregel hier: Je niedriger der Wert, umso besser.

Was mir bei BASF sehr gut gefällt, ist, dass das Unternehmen den Anspruch vertritt, die Dividende kontinuierlich zu steigern, aber auch in schwierigen Zeiten zumindest auf Vorjahresniveau zu halten. Das machen nicht alle DAX-Unternehmen so. Daimler zum Beispiel hat seine Dividende an das Unternehmensergebnis gebunden und wird dementsprechend in diesem Jahr weniger als 2018 ausschütten.

Schlussfolgernd aus der Dividendenpolitik von BASF würde ich somit erwarten, dass die Dividende dieses Jahr bei 3,10 Euro pro Aktie liegen wird. Damit würde die Dividendenrendite bei einem Kurs von 64,50 Euro rund 4,8 % betragen.

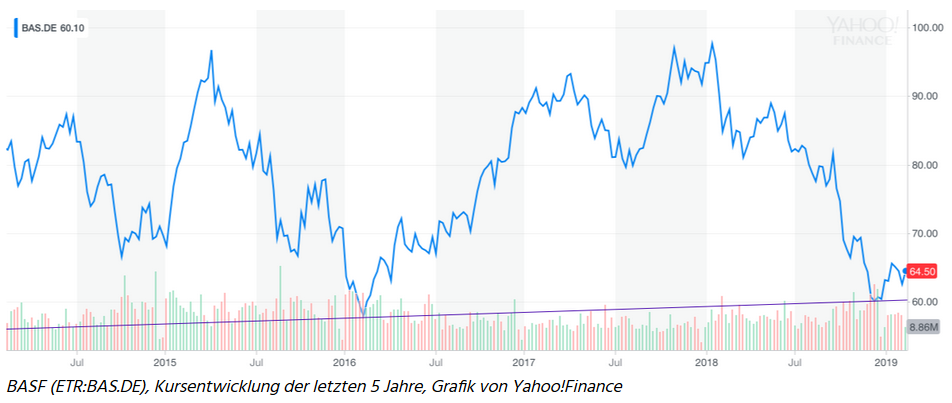

Außer den eben genannten Kennzahlen schaue ich auch gerne auf den Kursverlauf einer Aktie. Dabei macht es Sinn, einen Zeitraum von mehreren Jahren zu betrachten, um eventuelle Muster ausfindig machen zu können.

Wie man an dem Kursverlauf erkennt, ist die Aktie jetzt fast genau wieder da, wo sie schon im Jahr 2016 war. Insbesondere die negativen Schlagzeilen rund um den Stand der internationalen Handelsbeziehungen waren dabei sicherlich ein gewichtiger Faktor. Dazu kam auch der Sommer 2018 mit einem logistischen Problem: BASF kam in Produktions- und Lieferschwierigkeiten, weil der Wasserstand im Rhein zu stark abgesackt war.

Aus meiner Sicht sind das alles keine langfristigen Hindernisse für eines der wichtigsten Chemieunternehmen der Welt. Ich bin zuversichtlich, dass BASF Wege und Methoden finden wird, um diesen Herausforderungen zu begegnen. Dann stehen meiner Meinung nach die Chancen gut, dass sich auch der Aktienkurs wieder erholen kann.

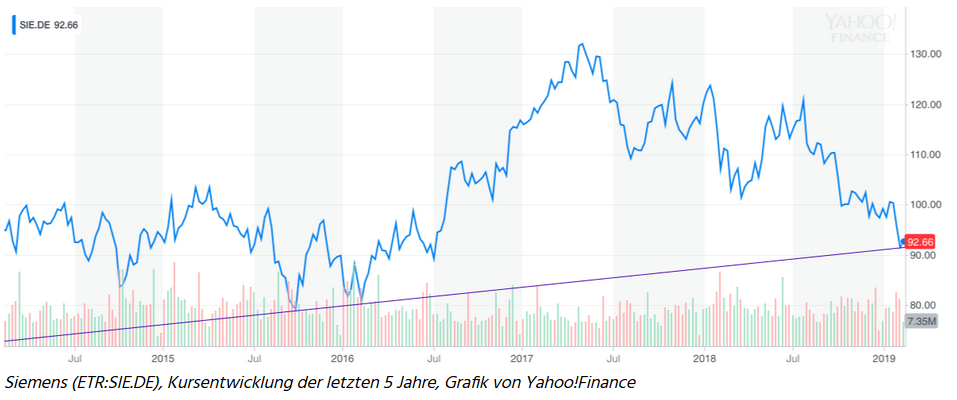

Bei der Aktie von Siemens sieht es derzeit ebenfalls interessant aus. Mit einem KGV von 17 sieht die Bewertung zwar im Vergleich zu BASF hoch aus, aber bei der vor wenigen Tagen ausgeschütteten Dividende von 3,80 Euro gab es keinen Grund für Anleger, sich zu beklagen. Im letzten Jahr betrug die Dividende noch 3,70 Euro.

Siemens hat seine Dividende seit 2014 kontinuierlich erhöht und seit 2002 nicht gesenkt. Wenn sich an dieser Strategie nichts ändert, dann würde bei dem aktuellen Aktienkurs von 92,66 Euro im kommenden Jahr eine Dividendenrendite von mindestens 4,1 % herausspringen.

Der Kursverlauf sieht interessant aus. Ähnlich wie BASF ist auch der Kurs der Siemens-Aktie in den letzten Jahren gefallen und wieder bei der Preisspanne von 2016 angekommen.

Ich muss zugeben, dass ich persönlich bei Siemens recht gemischte Gefühle habe. Die Marke ist weltweit anerkannt, aber das ist sie ohne wirklich bahnbrechende Produkte zu präsentieren. Ich erinnere mich zumindest an keinen Artikel in den letzten Jahren, in dem von einem technologischen Meilenstein in Zusammenhang mit der Forschungs- und Entwicklungsabteilung von Siemens gesprochen wurde. Die weltweite Aufstellung des Unternehmens und die zuverlässige Dividende machen den Titel jedoch interessant.

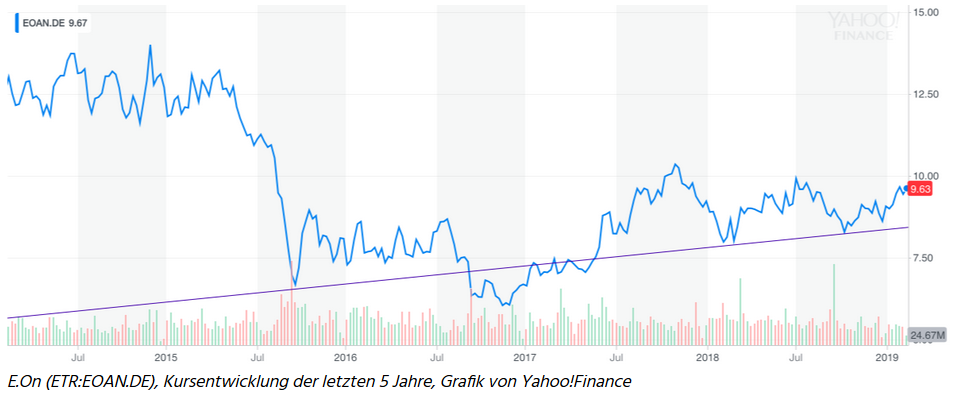

E.ON-Aktien sind seit einiger Zeit in meinem Depot und ich hatte letztes Jahr meine Position weiter ausgebaut. Da wäre zum einen die attraktive Dividendenrendite. Letztes Jahr zahlte E.On eine Dividende von 0,30 Euro pro Aktie. Dieses Jahr wird diese voraussichtlich auf 0,43 Euro steigen. Bei dem aktuellen Kurs von 9,63 Euro pro Aktie würde das einer Dividendenrendite von rund 4,5 % entsprechen. Das KGV für 2017 lag bei sehr niedrigen 4,92. Für die letzten laufenden 12 Monate wird bei Yahoo!Finance aktuell ein KGV von 6,7 angegeben. Diese geringen Werte sind jedoch durch Einmaleffekte beeinflusst und deshalb mit Vorsicht zu genießen.

Die negative Kursentwicklung an den Märkten zieht sich nun bereits über mehrere Monate hin und die Konturen der ersten Schnäppchen werden sichtbar. Ein Blick auf das KGV, die Dividende und den Kursverlauf kann helfen, interessante Aktien ausfindig zu machen. Diese drei Merkmale sind ein guter erster Ansatz bei einer Aktienanalyse und können helfen, festzustellen, ob eine Aktie auch tatsächlich ein Schnäppchen ist.

Nee … es ist nicht so kompliziert, wie du denkst, wie ein Profi zu investieren

Ja ja, ich weiß … die Profis lassen es so unglaublich kompliziert erscheinen. „Finanzmodelle“ zu erstellen klingt so raffiniert. Und schwer. Es ist aber alles andere als schwer. Die Mathematik ist einfach. Der Prozess ist klar. Und jetzt kannst du es von The Motley Fool lernen. Klick hier, um unseren neuen Sonderbericht „Wie man ein Unternehmen bewertet: Eine Einführung“ kostenlos herunterzuladen.

Jakub Piwowarski besitzt Aktien von BASF, Daimler und E.On. The Motley Fool empfiehlt Daimler.Titelfoto: REDPIXEL.PL / Shutterstock.com